Cómo calcular la Rentabilidad de mi Inversión

¿Cómo calcular la rentabilidad de una inversión?

Es probable que si estás aquí ya hayas empezado a invertir en Bolsa, ya sea mediante roboadvisors o creándote tu propia cartera. Para llevar un control de lo bien o mal que te va, es necesario calcular la rentabilidad de tu inversión. Y te preguntarás… ¿cómo puedo hacerlo? A continuación lo vemos paso a paso.

Antes de nada, decir que el retorno de una inversión se puede medir en términos absolutos y en términos relativos. Me explico, puedes hacerte estas dos preguntas acerca del rendimiento de tus inversiones.

- ¿Cuánto dinero estoy ganando invirtiendo en Bolsa?

- ¿Lo estoy haciendo mejor o peor que un determinado índice o fondo?

Para responder a la primera pregunta, debemos medir la rentabilidad en términos absolutos: Money Weighted Return o Rentabilidad Calculada en Dinero. Esta forma de medir el rendimiento de nuestra inversión nos permite conocer cuánto dinero hemos ganado o perdido.

Para hacer lo propio con la segunda respuesta, debemos medir la rentabilidad en términos relativos: Time Weighted Return o Rentabilidad Calculada en el Tiempo. Esta forma de medir el rendimiento de nuestra inversión nos permite compararnos con otros índices de referencia y evaluar nuestra cartera.

A continuación vamos definir inicialmente qué es la rentabilidad, cómo calcularla correctamente y finalmente contestaremos a estas dos cuestiones que acabamos de plantear: TWR (tiempo) y MWR (dinero).

Qué es la rentabilidad y cómo calcularla correctamente

Antes de nada, conviene recordar qué es la rentabilidad y cómo se calcula este rendimiento de una inversión de forma simple y genérica.

La rentabilidad es un ratio que relaciona el beneficio obtenido con la cantidad de dinero que has invertido para conseguir este beneficio.

Rentabilidad total

Para calcular la rentabilidad total de una inversión, debemos tener simplemente en cuenta la valoración de nuestra inversión en el momento de la compra, y el valor que tiene actualmente.

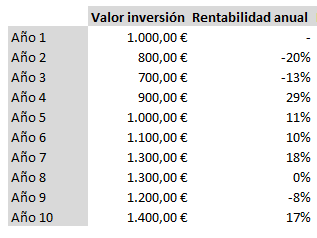

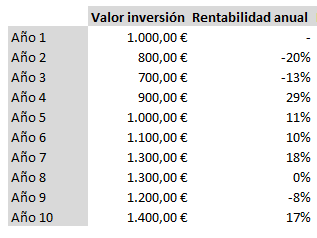

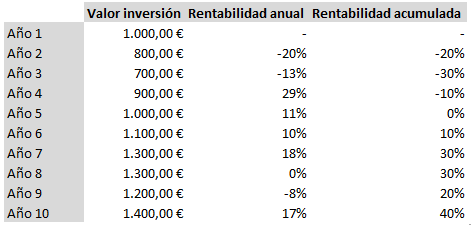

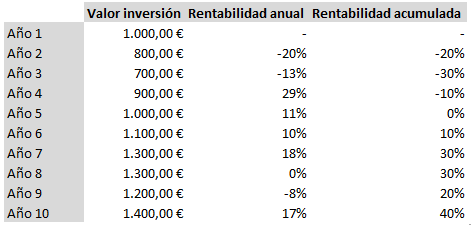

Pongamos el siguiente ejemplo, en el que invertimos 1.000€ en el año 1, y queremos ver cuál es nuestro rendimiento a fecha de año 10:

En este caso, vemos que el rendimiento total de nuestra inversión es:

Rentabilidad total = (1.400 – 1.000)/(1.000) x 100 = 40%

Rentabilidad acumulada

Podemos calcular también la rentabilidad que hemos tenido cada año. Para ello, hay que hacer exactamente el mismo cálculo que anteriormente, pero teniendo en cuenta únicamente la valoración de nuestra inversión el año anterior al cálculo y el propio año del cálculo.

Por ejemplo, para los casos del año 2 y año 3:

Rentabilidad año 2 = (800 – 1.000)/(1.000) x 100 = -20%

Rentabilidad año 3 = (700 – 800)/(800) x 100 = -13%

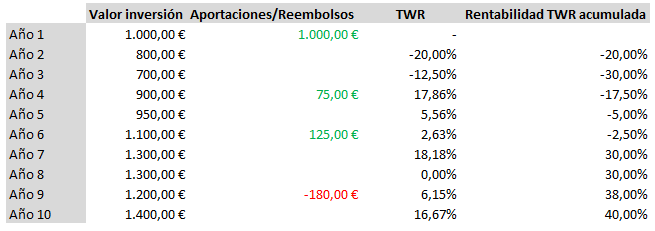

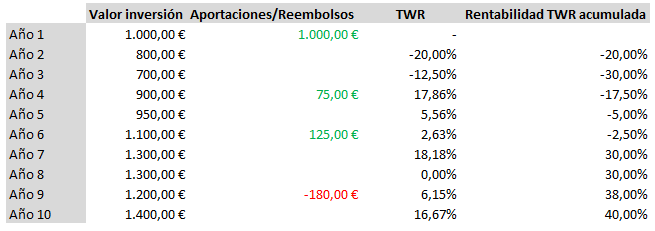

Los resultados aparecen recogidos en la siguiente tabla:

Ahora bien, si queremos calcular la rentabilidad acumulada, es decir, el beneficio o pérdida que llevamos desde el inicio de la inversión hasta un determinado año, debemos comparar únicamente el valor actual de nuestra inversión y el valor de compra en el año 1. A continuación te lo muestro en la tabla:

Como no podía ser de otra manera, la rentabilidad acumulada en el año 10 coincide con el rendimiento total que hemos calculado al principio del ejemplo.

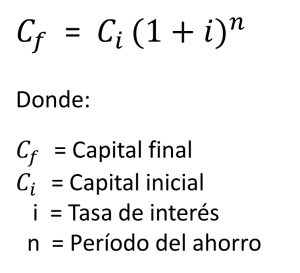

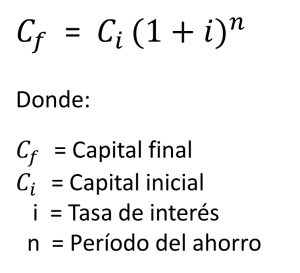

Rentabilidad anualizada

En esta situación, puedes pensar que para calcular la rentabilidad media de tu inversión, es suficiente con hacer la media aritmética de la rentabilidad obtenida en cada año.

Pues bien, esto sería un grave error, ya que la rentabilidad media se obtiene mediante la media geométrica debido al efecto del interés compuesto. La explicación a esto lleva consigo una demostración matemática que creo no es demasiado relevante, aunque si la quieres conocer, puedes pedírmela mediante el formulario de contacto de la web.

En resumidas cuentas, para realizar el cálculo de la rentabilidad media hay que hacer uso de esta fórmula del interés compuesto:

En nuestro caso de ejemplo, tendríamos:

1.400 = 1.000*(1+i)^10

Que al despejar, nos daría un interés o tasa de rentabilidad media anual del 3,42%. Fijémonos que si hubiéramos empleado la media aritmética, habríamos obtenido un valor totalmente erróneo de 4,4%.

Una vez hemos visto qué es la rentabilidad y cómo calcularla correctamente de forma genérica, vamos a ver cómo podemos calcular el rendimiento de nuestra inversión que nos permita responder a estas dos preguntas:

- ¿Cuánto dinero estoy ganando invirtiendo en Bolsa?

- ¿Lo estoy haciendo mejor o peor que un determinado índice o fondo?

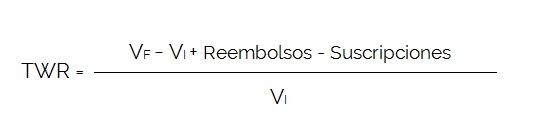

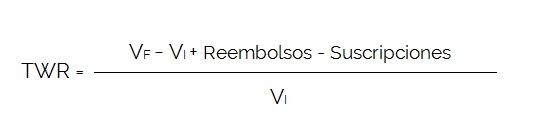

Cómo calcular el Time Weighted Return

Tal y como puedes encontrar en este artículo del blog de Indexa, el TWR se define como la rentabilidad media desde que empezaste a invertir dando el mismo peso a cada día desde entonces, independientemente del importe que has tenido invertido en cada momento. Es por esta razón, que los fondos de inversión se comparan utilizando el rendimiento ponderado por tiempo y es este mismo rendimiento el que puedes utilizar para comparar tu cartera con otras.

Para ello, el TWR elimina por completo el efecto de las aportaciones y/o reembolsos que has realizado.

Si quieres calcular la rentabilidad TWR de tu inversión, es necesario hacer uso de la siguiente fórmula:

Vi: Valor inicial y Vf: Valor final

Continuemos con el ejemplo anterior para verlo más claro. Supongamos una aportación inicial de 1.000 euros, y otras dos aportaciones de 75 y 125 euros. En el año 9 tenemos una retirada de 180 euros.

Para calcular el TWR anual, hay que tomar el valor del año en el que se está calculando y el valor del año anterior, mientras que para hacer lo propio con el TWR acumulado, el valor inicial debe ser el del año 1.

Así tendríamos la rentabilidad TWR que nos permitirá comparar el rendimiento de nuestra cartera con otros fondos o carteras de inversión.

Cómo calcular el Money Weighted Return

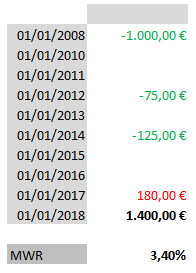

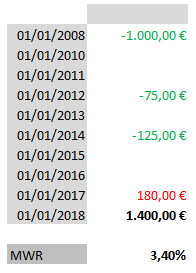

Para conocer cuánto dinero realmente hemos ganado con nuestra inversión, debemos de emplear la rentabilidad absoluta o ponderada por dinero.

En este caso únicamente debemos tener en cuenta las aportaciones que hemos hecho a nuestra cartera y las retiradas de la misma, nada más.

Para realizar el cálculo en Excel, deberemos usar la función TIR.NO.PER (nos facilita el cálculo de la TIR de una inversión). Para que funcione la fórmula, hay que colocar en una única columna todas las aportaciones con signo negativo y todas las retiradas de capital con signo positivo.

Volvamos al ejemplo:

Como vemos, la rentabilidad real de nuestra inversión, teniendo en cuenta aportaciones y retiradas, es del 3,4% anual.

Conclusiones

Como vemos, existen diferentes formas de medir el rendimiento de nuestra inversión, y debemos ser rigurosos a la hora de hablar de ellas y someterlas a comparaciones.

La rentabilidad TWR, al eliminar el efecto de las aportaciones y los reembolsos, permite ver fácilmente el rendimiento ofrecido por el mercado y comparar diferentes carteras o fondos.

Por otro lado, la rentabilidad MWR tiene en cuenta estas aportaciones y/o retiradas y te permite conocer el rendimiento real de tu inversión, tus beneficios o tus pérdidas.

Espero que hayan quedado claros estos conceptos. En caso de tener alguna duda, estaré encantado de responderte en los comentarios.

- El BOOM de los robo advisor, ¿Qué ha pasado? - 7 mayo, 2026

- Cómo ahorrar de forma sencilla y sistemática en 2026 - 7 marzo, 2026

- ¿Merecen la pena las Inversiones Seguras? Lo analizamos - 29 diciembre, 2026

Hola!

Muy interesante, que podrías poner por favor el excel de ejemplo para descargarlo igual que tenéis en el otro articulo de rebalanceos? https://inversionpasiva.es/rebalancear-cartera-inversion

Muchas gracias!

Buenas David!

En este caso no tengo ningún excel creado, simplemente las capturas son de un Excel que creé para explicar cómo hacerlo.

¿Qué duda tienes para crearte tu propio excel?

Un saludo!

Hola:

Muchas gracias por este artículo, para los novatos como yo resulta muy muy claro.

Una preguntilla… entiendo que en el caso de fondos de inversión, tanto las rentabilidades que citan los comercializadores, bancos, etc. como las que apaercen en webs tipo Morningstar son rentabilidades TWR, ¿es correcto? Supongo que es la forma de comparar la rentabilidad pasada de diferentes productos.

Y para calcular cómo lo estoy haciendo yo como inversor, debería calcular el MWR, ¿cierto? Porque un fondo puede ser buenísimo, pero si acostumbro a hacer suscripciones cuando está caro y luego liquido en las caídas….

Creo que he entendido los conceptos de TWR y MWR, pero me cuesta aún entender cuando aplicarlos. En fin, preguntas de novato, me temo.

¡Muchas gracias!

Carlos

Buenas Carlos!

Efectivamente, la rentabilidad que muestran los fondos, comercializadoras, Morningstar y demás es la TWR. La que debes calcular tu para saber si has ganado o perdido dinero es la MWR. Lo has entendido perfectamente.

Un saludo!

Hola!

Un artículo muy interesante, muchas gracias!

Tengo una pregunta relativa al MWR: al ser básicamente un TIR lo que está calculando, ¿está teniendo en cuenta la reinversión de los flujos de caja salientes a una tasa de descuento igual al TIR?

Lo pregunto porque lo normal cuando se venden participaciones de una inversión no es reinvertirlas y mucho menos conseguir reinvertirlas a la misma tasa de descuento que se tenían. No sé hasta que punto el valor obtenido puede representar la rentabilidad «real» si se tiene en cuenta esto.

Un saludo y gracias!

Buenas Mario,

Me alegro que te haya gustado el artículo.

Debes tener en cuenta que este cálculo es para fondos de acumulación, donde no hay reparto de dividendos. Por tanto no hay flujos de caja salientes. Son fondos donde se reinvierten de forma automática los dividendos, lo cual está contemplado en la cotización.

Un saludo