Invertir en Estateguru. Opiniones y Review 2026

¿Estás pensando en empezar a invertir en Crowdlending? Entonces estás de suerte, ya que en InversionPasiva hemos realizado una guía-comparativa para invertir en todos ellos, y en esta ocasión vamos a analizar en profundidad una de las mejores opciones de 2026: Estateguru.

En este artículo analizamos con todo lujo de detalles las características de esta plataforma de Crowdlending especializada en préstamos hipotecarios y te explicaremos cómo empezar a invertir tu dinero paso a paso y con total seguridad.

Además, si te registras mediante nuestro enlace, recibirás de forma totalmente automática el 0,5% del dinero que inviertas en los próximos 3 meses.

¿Qué es Estateguru?

Estateguru es una de las mayores plataformas de Crowdlending en Europa. Estos préstamos para financiar empresas están respaldados mediante bienes inmuebles (viviendas, solares, urbanizaciones…) a través de garantías hipotecarias (aval). Por tanto, se trata de un modelo de inversión mucho más seguro que el crowdlending tradicional.

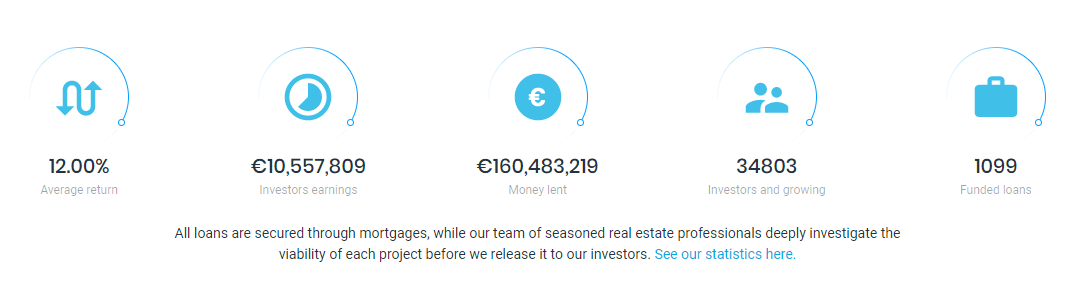

La empresa nació en 2026 en Estonia, y cuenta con más de 34.000 inversores distribuidos en numerosos países, y ya son más de 160 millones de euros invertidos.

¿Cómo funciona Estateguru?

Al igual que otras plataformas de Crowdlending como Envestio o Mintos, Estateguru ofrece la posibilidad a los inversores particulares de invertir en préstamos emitidos por los originadores de los créditos, comprando una parte de la totalidad del préstamo.

Este sistema de inversión es conocido como peer to peer lending.

Así, un prestatario pide un préstamo a las entidades emisoras (conocidas como originadoras del préstamo o prestamista). Estos préstamos son publicados en Estateguru (marketplace de préstamos) y nosotros podemos invertir en ellos obteniendo interesantes rentabilidades.

Ventajas e inconvenientes de Estateguru

- Rentabilidad media del 12% anual

La rentabilidad media que ofrece Estateguru se encuentra actualmente por encima del 10%, sin duda una muy interesante rentabilidad.

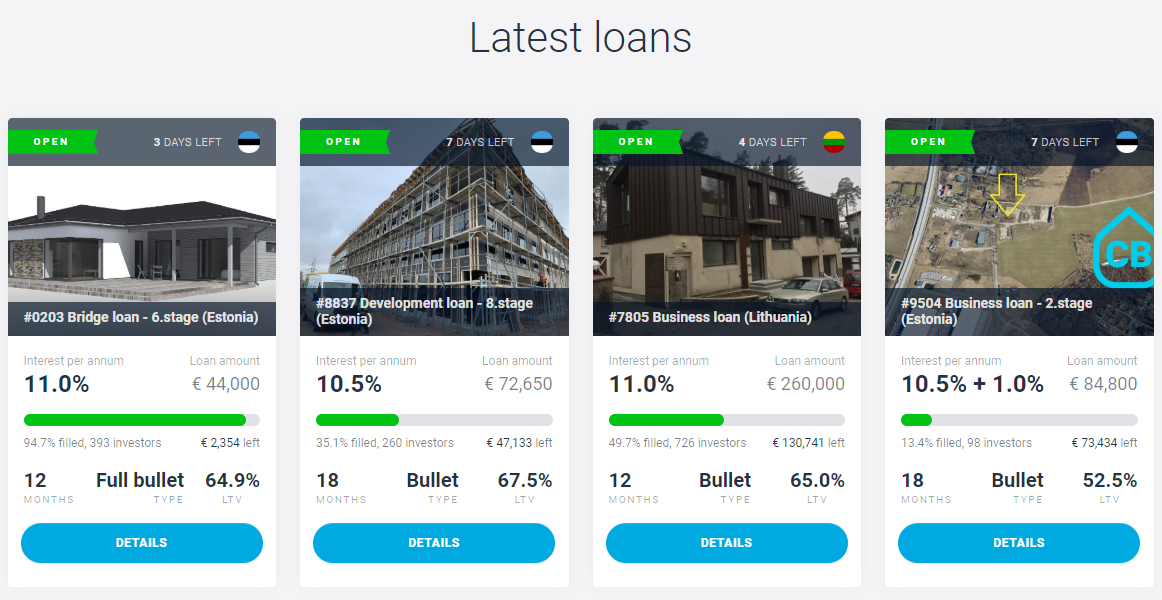

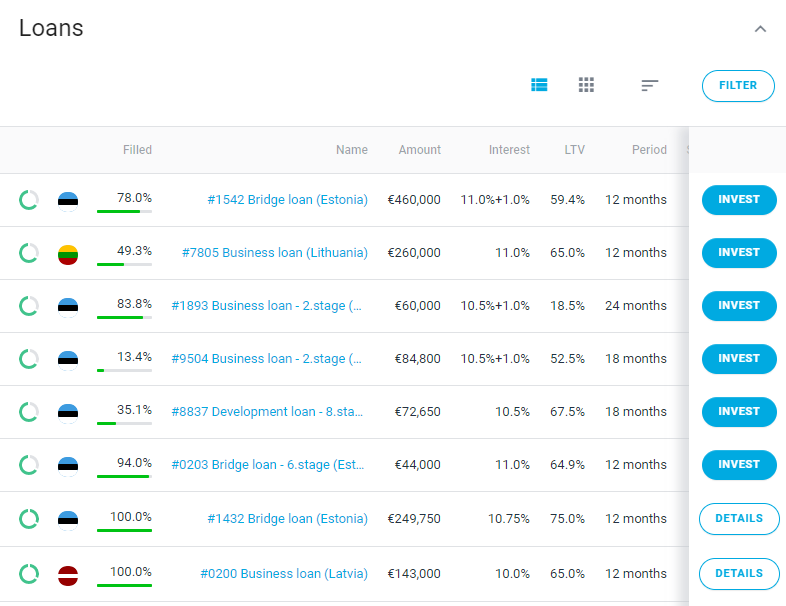

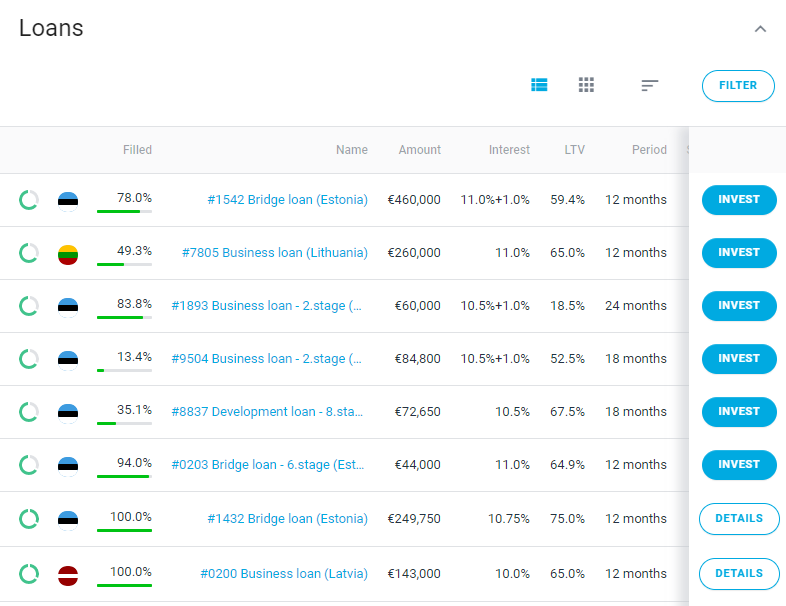

- Amplia oferta de préstamos

Estateguru ofrece gran variedad de préstamos para poder diversificar adecuadamente tu cartera de crowdlending.

- Garantía hipotecaria y mercado secundario

Estateguru ofrece la posibilidad de revender tus préstamos en el mercado secundario, facilitando así la obtención de liquidez. Además, todos los préstamos tienen garantía hipotecaria, ofreciendo elevada seguridad para el inversor.

- Inversión automática o Autoinvest

Estableciendo una serie de criterios, es posible tener tu dinero trabajando en piloto automático sin tener que hacer nada.

- Inversión mínima de 50 €

Y si además lo haces a través de nuestro enlace, te llevas el 0,5% de todo lo que inviertas en los 3 primeros meses.

- Elevada diversificación

Estateguru ofrece préstamos en diferentes países como Estonia, Letonia, Lituania, Finlandia, España o Portugal.

- No está traducida al castellano

No obstante, no te preocupes demasiado ya que a través de esta guía verás que el proceso de inversión se convierte en algo realmente sencillo.

Características de Estateguru

A modo de resumen, las principales características de Estateguru serían las siguientes:

|   |

|---|---|

| Tipo de préstamos | Préstamos con garantía hipotecaria |

| Rentabilidad | 12% (media) |

| Garantías | Hipotecaria |

| Comisiones | No |

| Inversión mínima | 50 € |

| Inversión automática | Si |

| Mercado secundario | Si |

| País | Letonia |

| Promoción | 0,5% de todo lo que inviertas los primeros 3 meses |

Rentabilidad de Estateguru

La rentabilidad es sin duda uno de los mayores atractivos que ofrece el Crowdlending a día de hoy. Estateguru es un claro ejemplo de ello: ofrece rentabilidades de entre el 10% y el 15%.

Como hemos comentado anteriormente, a largo plazo la rentabilidad media que ofrece esta plataforma es del 12% anual.

No sólo eso, sino que además Estateguru es una de las plataformas con menor tasa de impago.

Históricamente en la plataforma sólo se han dado dos préstamos con impago en los que se ha efectuado la garantía hipotecaria y los inversores han recuperado su dinero.

Garantías y seguridad de Estateguru

Estateguru es una plataforma regulada y supervisada, aunque en este caso no está autorizada por la CNMV ya que no tiene sede en España.

No obstante, se trata de una empresa totalmente fiable e invertir en Estateguru es seguro. Cuenta con diferentes garantías, entre las que se encuentran la garantía hipotecaria.

En caso de que el prestatario no sea capaz de hacer frente a la deuda, se ejecuta la garantía hipotecaria y el dinero obtenido de la venta de ese inmueble se destina a devolver el dinero a los inversores.

No obstante, y como siempre decimos, para disminuir el riesgo debemos hacer siempre lo siguiente:

- Invertir en el mayor número de préstamos

- Invertir en varias plataformas de Crowdlending

- Diversificación geográfica de los préstamos

- Invertir en préstamos con garantías de recompra

Comisiones

Una de las principales ventajas de Estateguru, es que no cobra ningún tipo de comisión a los inversores. Ni por aportar dinero, ni por las retiradas… ¡por absolutamente nada!

Cómo empezar a invertir en Estateguru

1) Abrir la cuenta

El proceso es realmente sencillo, únicamente debes rellenar el formulario con tus datos de forma totalmente online.

Recuerda que si lo haces a través de nuestros enlaces, te beneficiarás de la promoción.

2) Ingresar el dinero

Para comenzar a invertir, debes primero añadir fondos a tu cuenta de Estateguru. Te recomendamos que emplees el método de transferencia bancaria, ya que en ningún caso te cobrarán comisiones.

3) Definir tu estrategia de inversión

Estrategias de Inversión de Estateguru

Este paso es sin lugar a dudas el más importante. Cabe destacar que existen dos opciones:

- Definir los parámetros del auto-invest para poner el piloto automático y despreocuparte.

- Seleccionar manualmente los préstamos

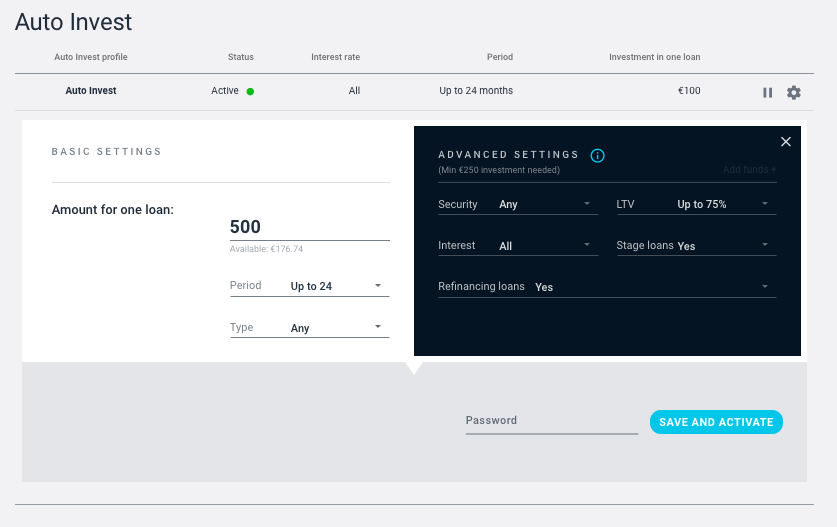

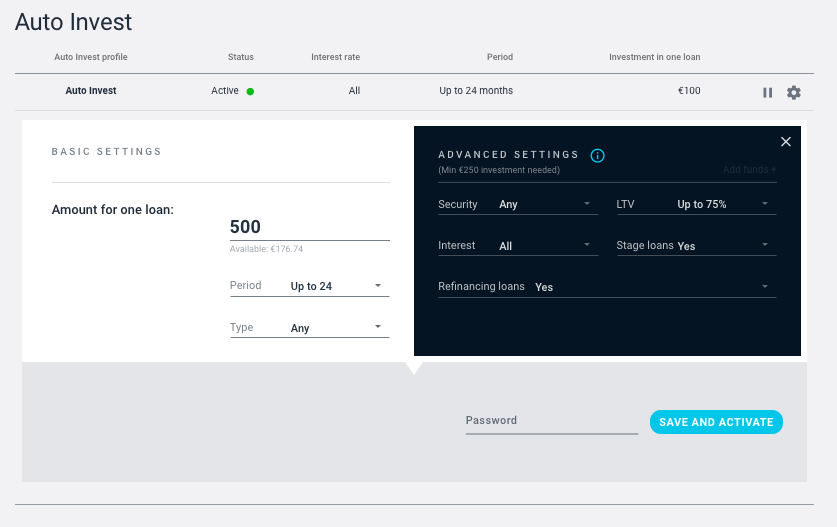

Inversión automática o auto-invest

La cartera automática es una excelente opción, pues permite configurar la inversión a tu gusto una sola vez y poder dejarla en piloto automático durante el tiempo que quieras.

Los beneficios se reinvierten y así es posible generar el tan deseado interés compuesto. Es el complemento perfecto para una cartera de inversión pasiva.

La cartera automática que te recomiendo, debería tener los siguientes parámetros:

- Amount in one loan: es el máximo que queremos invertir en cada préstamo. Te recomiendo que lo dejes en el mínimo, 50 euros, para diversificar lo máximo posible.

- Period: aquí debemos indicar el plazo máximo de los préstamos en los que deseamos invertir. Un valor entre 12 y 18 meses puede ser aceptable, aunque si queremos diversificar totalmente nuestra cartera podemos dejar el máximo de 60 meses.

- Type: aquí debemos escoger el tipo de préstamo. Podemos escoger entre bullet loan (mes a mes cobramos los intereses y el principal lo cobramos al final del préstamo), full bullet (cobramos el principal y los intereses al final del préstamo) y any (ambas opciones sin distinción). Te recomiendo esta última para diversificar tu cartera lo máximo posible.

- Security: podemos elegir entre first charge, second charge o any en función de la calidad que otorga el prestamista al aval (first charge más calidad que second charge). Yo personalmente tengo seleccionada la opción de any.

- LTV: es la relación entre el importe del préstamo y el valor del aval o garantía. Por tanto, cuanto más bajo sea este valor, más segura es la inversión. Un buen rango es entre 65% y 75%.

- Interest: aquí debemos seleccionar la tasa mínima de interés que nos interesa. Yo personalmente tengo seleccionada la opción All, para invertir en todos los préstamos ya que la rentabilidad generalmente es muy buena.

- Stage loans: son un tipo de préstamo que van por etapas, cuando se liquida uno, se concede el siguiente, etc. No tienen ninguna peculiaridad negativa, por lo que puedes dejarlo en yes.

- Refinancing loans: son préstamos de reestructuración y consolidación de deudas. Si no deseas invertir en este tipo de préstamos, puedes dejarlo en no.

Seleccionar manualmente los préstamos

Si prefieres invertir de forma manual, deberás escoger los préstamos que te interesen de acuerdo a las características anteriormente descritas. En este caso, cuando venza el préstamo, no se reinvertirá sólo y tendrás que hacerlo tú mismo manualmente.

Además, debes tener en cuenta que existen dos opciones:

- Mercado primario: son los préstamos estándar, los que utilizan el sistema de Autoinvertir.

- Mercado secundario: son los préstamos que los propios inversores han puesto a la venta para obtener liquidez. Es algo más complejo y te recomiendo que si estás empezando no trates de ir por esta vía.

Nuestra opinión sobre Estateguru

Nosotros somos usuarios e invertimos parte de nuestro capital en esta plataforma. Por eso, podemos afirmar que Estateguru es sin duda una de las mejores plataformas de Crowdlending que existen actualmente.

Ofrece rentabilidades muy interesantes, en torno al 12% anual, y todo ello con garantía hipotecaria, la más segura posible. Además, puedes revender tus préstamos en el mercado secundario para obtener liquidez inmediata.

A pesar de que la web no se encuentra en castellano, es muy sencilla e intuitiva, por lo que no ofrece ningún tipo de problema en su uso.

Es una plataforma TOP, que sin duda alguna se encuentra entre mis favoritas.

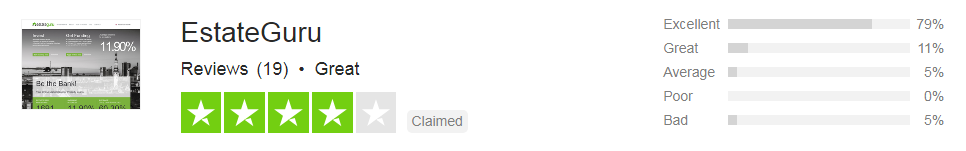

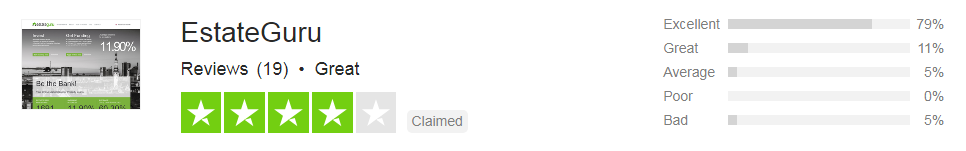

Y no sólo nos gusta a nosotros. En Trustpilot las opiniones de los usuarios también son excelentes.

- El BOOM de los robo advisor, ¿Qué ha pasado? - 7 mayo, 2026

- Cómo ahorrar de forma sencilla y sistemática en 2026 - 7 marzo, 2026

- ¿Merecen la pena las Inversiones Seguras? Lo analizamos - 29 diciembre, 2026