inbestMe Opiniones. Análisis de Carteras y Rentabilidad 2026

¿Estás pensando en empezar a invertir en fondos indexados o ETFs, y has decidido hacerlo mediante un robo advisor o gestor automatizado de inversiones? Entonces estás de suerte, ya que en InversionPasiva hemos realizado una comparativa de todos ellos, y en esta ocasión vamos a analizar en profundidad una de las mejores opciones de 2026: inbestMe.

Además, al final del artículo podrás encontrar la entrevista que hemos realizado a su CEO, Jordi Mercader, y descubrir por qué te recomienda inbestMe frente a otras opciones.

⭐⭐⭐⭐⭐

- De los robo advisor mejor valorados.

- 10 carteras de inversión personalizada.

- Máxima diversificación y mínimas comisiones.

- 15.000€ gestionados gratis durante un año

¿Qué es inbestMe?

inbestMe es un gestor automatizado de inversiones, también conocido como robo advisor en inglés. A través de inbestMe, puedes invertir en Bolsa de forma fácil, sencilla y barata en fondos indexados y ETFs de bajas comisiones. Ofrecen también Planes de Pensiones Indexados.

Esta automatización de la gestión es posible gracias al uso de algoritmos, que determinan tu perfil de inversor y te proponen una cartera diversificada adecuada a tu tolerancia al riesgo y características personales. Por tanto, permite simplificar sobremanera el proceso de inversión, dejando en buenas manos tu dinero.

¿Y por qué digo en buenas manos? Pues porque inbestMe es una fintech que gestiona tus inversiones a través del bróker Interactive Brokers, de reconocido prestigio, elevada solvencia y uno de los más conocidos a nivel mundial.

¿Qué servicios ofrece inbestMe?

Actualmente inbestMe ofrece hasta 7 servicios de inversión a sus clientes:

- inbestMe Strategic FI / inbestMe Strategic ETF: Carteras de inversión pasiva e indexada totalmente diversificadas, basadas en fondos indexados o ETFs, según tus preferencias.

- inbestMe Go: Se trata de una inversión similar a Strategic pero con unas condiciones favorables pare inversores entre 18 y 25 años (menos comisiones).

- inbestMe Dynamic: Se trata de una inversión 50% gestión pasiva (ETFs) y 50% gestión dinámica (revisión mensual de cartera).

- inbestMe Advanced: Carteras de inversión totalmente personalizadas en base al estilo de inversión que busque el inversor.

- inbestMe Advanced ISR: Se trata de carteras que invierten en empresas que ponen en valor la responsabilidad social corporativa: cuidan de sus trabajadores, del medio ambiente, tienen acciones sociales, etc.

- inbestMe Advanced Value: Se trata de carteras que invierten en empresas que en un determinado momento tienen un precio inferior a su valor teórico. El denominado Value Investing.

- Planes de Pensiones: Se trata de planes de pensiones indexados de bajo coste, con carteras realmente diversificadas.

A modo de resumen, tenemos lo siguiente:

| inbestMe Strategic FI | inbestMe Strategic ETF | inbestMe Go | inbestMe Dynamic | inbestMe Advanced ISR/Value | inbestMe Advanced | Planes de Pensiones |

|---|---|---|---|---|---|---|---|

| Tipo de gestión | 100% gestión pasiva en fondos indexados | 100% gestión indexada ETFs | 100% gestión indexada ETFs para menores de 25 años | 50% gestión pasiva y 50% gestión activa ETFs | 100% gestión indexada ETFs. Socialmente responsable. | 100% gestión personalizada ETFs | 100% gestión indexada con ETFs y fondos indexados |

| Inversión mínima | 1.000 € | 5.000 € | 3.000 € | 10.000 € | 15.000 € | 50.000 € | 250 € |

| Número de activos | Entre 7 y 113 | Entre 8 y 11 | Entre 8 y 11 | Entre 8 y 12 | Entre 9 y 11 | Entre 8 y 11 ampliables | – |

| Comisiones | 0,37 – 0,76% | 0,52 – 0,87% | 0,22% hasta 5.000€ | 0,62 – 0,87% + 5% comisión éxito | 0,70 – 0,95% | 1,00 – 1,20% | 0,85% |

Además, si accedes a inbestMe a través de este enlace, tendrás la gestión gratis durante el primer año y recibirás de regalo 50€:

Ventajas y desventajas de inbestMe

- Inversión personalizada con 10 carteras

De acuerdo a tu perfil de inversor, se te propone una cartera personalizada y totalmente diversificada. El porcentaje de riesgo va acorde a tu perfil.

- Buena oferta de planes de inversión

Existen hasta 6 productos diferentes de acuerdo al tipo de inversión que desees realizar.

- Mejores resultados que la gestión activa

Numerosos estudios han demostrado que la rentabilidad de la inversión pasiva a largo plazo supera en un 95% de las veces a la gestión activa.

- Es muy sencillo y la apertura de cuenta es rápida

Una vez hayas hecho el test, y creado tu cuenta, ya no tendrás que hacer nada más después de aportar tu capital inicial. Es un proceso muy rápido.

- Es automático, no requiere dedicación

Los rebalanceos de cartera son automáticos, por lo que únicamente tendrás que preocuparte de no olvidar que tienes capital invertido!

La diversificación es total

inbestMe configura carteras personalizadas para cada inversor totalmente diversificadas geográfica y sectorialmente.

- Las comisiones son bajas con respecto a la gestión activa

Al no tener que pagar a personas que se encarguen de gestionar a tu inversión, las comisiones son mucho más reducidas.

- Complejidad a la hora de definir tu cartera

Existen varios planes de inversión y tipos de cartera, lo cual puede dificultar la elección en muchas ocasiones.

Como vemos, ofrece un servicio muy completo y con bajas comisiones. Además, como hemos comentado anteriormente, inbestMe tiene una promoción que vale mucho la pena: 15.000 € sin comisiones de gestión durante el primer año y 50€ de regalo, a través de este enlace:

¿inbestMe es seguro?

Es una pregunta fundamental a la hora de emprender el camino de la inversión, y por eso vamos a intentar aportarte un poco de luz al respecto.

Para empezar, inbestMe es una entidad que está autorizada y supervisada por la Comisión Nacional del Mercado de Valores (nº272), por lo que todos los inversores de inbestMe están protegidos por el Ministerio de Economía.

Además, todos los inversores de inbestMe tienen garantizados hasta 100.000 euros en caso de que inbestMe entrase en concurso de acreedores, al estar adscrita al Fondo de garantía de inversiones (FOGAIN).

El broker de inbestMe, Interactive Brokers, es una entidad supervisada por la Financial Conduct Authority (FCA) del Reino Unido. No obstante, esto no es todo, y es que además los inversores están protegidos con hasta 500.000 $ gracias a Securities Investor Protection Corporation (SIPC).

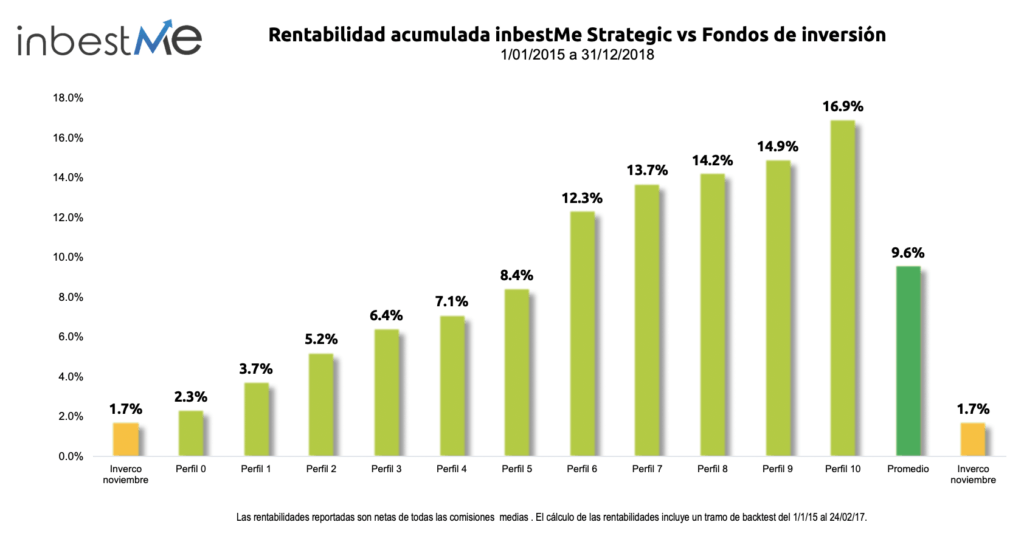

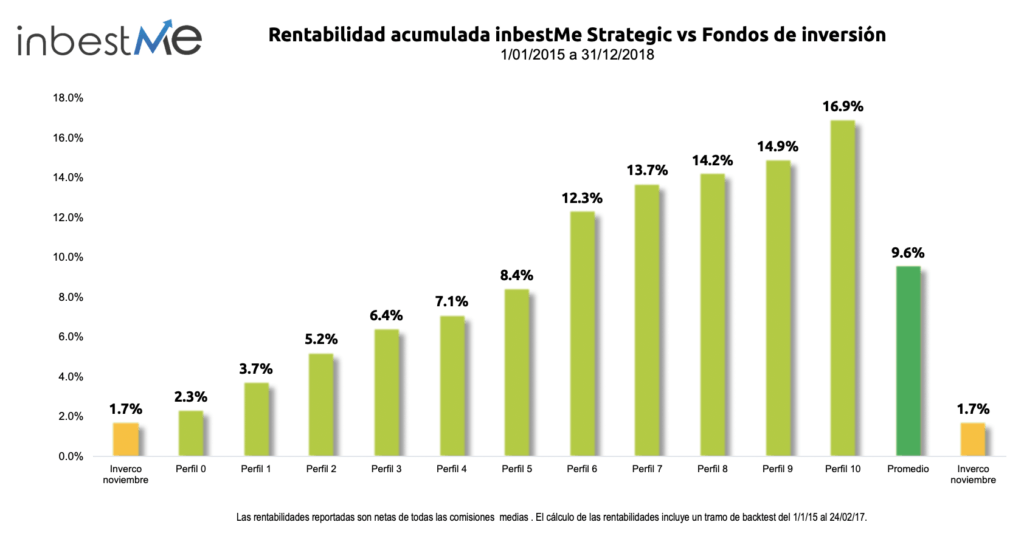

Rentabilidad de inbestMe

Además de la seguridad, otro aspecto fundamental a la hora de tomar una decisión de inversión es la rentabilidad.

Cabe recordar que rentabilidades pasadas no son más que eso, pasadas, y por tanto no tienen por qué repetirse en el futuro. Sin embargo, echando un vistazo al histórico de inbestMe, podemos ver cómo las diez carteras de su producto inbestMe Strategic han obtenido muy buenas rentabilidades acumuladas en los últimos 3 años.

Cabe destacar que son rentabilidades netas, y por tanto ya estarían descontadas las comisiones totales del servicio.

¿Qué carteras de inversión ofrece inbestMe?

Para configurar las carteras de inversión adecuadas al perfil de cada inversor, inbestMe hace uso de fondos indexados y ETFs de algunas de las mejores gestoras del mundo.

Estos FI/ETFs que emplea inbestMe, se distribuyen en las siguientes clases de activos:

- Bonos gubernamentales en Euro a corto plazo

- Bonos gubernamentales en Euro a largo plazo

- Bonos Corporativos/Bonos No-Gubernamentales

- Bonos de alto rendimiento (High Yield) en Euros

- Bonos ligados a la inflación

- Bonos USD en Mercados Emergentes

- Acciones en mercados desarrollados: ver distribución regional

- Acciones en mercados emergentes: ver distribución regional

- Materias primas y oro

Con respecto a los Planes de Pensiones que ofrece inbestMe, destacar que permiten configurar hasta 11 carteras con diferente perfil de riesgo mediante la combinación de dos fondos: renta variable global y renta fija global. Desde una cartera defensiva con 100% renta fija, hasta una agresiva con 100% de renta variable.

Comisiones de inbestMe

Después de la rentabilidad y la seguridad de tu dinero, están las comisiones, que al fin y al cabo, son determinantes para alcanzar buenas rentabilidades a largo plazo.

Las comisiones de los diferentes carteras de inversión que ofrece inbestMe se muestran a continuación:

| Strategic ETF | Strategic ETF | Go | Dynamic | Advanced ISR/Value | Advanced | |

| Comisión de gestión | 0,13-0,45% | 0,25-0,45% | 0% hasta 5.000€ | 0,30 – 0,55% | 0,30 – 0,55% | 0,40 – 0,65 % |

| Comisión de depósito | 0,16%-0,09% | 0,20% | 0,20% | 0,20% | 0,20% | 0,20% |

| Costes activos | 0,13%-0,15% | 0,22% | 0,22% | 0,22% | 0,25 – 0,32% | 0,25% |

| Comisión de éxito | – | – | – | 5% | – | – |

| Comisiones totales | 0,37 – 0,76% | 0,67 – 0,87% | 0,42% | 0,72 – 0,97% + 5% éxito | 0,75 – 1,07 % | 0,85 – 1,10% |

Como vemos, y al igual que otros robo advisor, inbestMe ofrece menores costes cuanto mayor sea el capital invertido.

Concretamente, para investMe Strategic, esta cascada de comisiones según inversión es la siguiente:

- Hasta 5.000€: 0,45%

- Hasta 100.000€: 0,40%

- Hasta 500.000€: 0,30%

- Hasta 1.000.000€: 0,25%

En el caso de inbestMe Dynamic y Advanced ISR/Value tenemos:

- Hasta 10.000€: 0,55%

- Hasta 100.000€: 0,50%

- Hasta 500.000€: 0,40%

- Hasta 1.000.000€: 0,30%

Y finalmente, para el producto inbestMe Advanced:

- Hasta 100.000€: 0,65%

- Hasta 500.000€: 0,50%

- Hasta 1.000.000€: 0,40%

Así, para las carteras Strategic FI, tenemos la siguiente tabla de comisiones:

Con respecto a los Planes de Pensiones, tenemos la siguiente tabla de comisiones:

| Planes de Pensiones | |

| Comisión de gestión | 0,60% |

| Comisión de depósito | 0,08% |

| Costes activos | 0,06% |

| Otras comisiones | 0,11% |

| Comisiones totales | 0,85% |

Cómo abrir una cuenta en inbestMe

El procedimiento para abrir una cuenta con inbestMe es muy sencillo. Únicamente debes seguir los siguientes pasos:

1) Haz el test en este enlace para que inbestMe conozca tu perfil de inversor

El test es realmente sencillo (10 preguntas), y no te llevará más de 5 minutos hacerlo. Sin embargo, es fundamental para definir tu perfil de riesgo y que inbestMe te proponga la mejor cartera para ti.

Algunas cuestiones recurrentes son:

- Edad

- En qué quieres invertir: fondos de inversión, plan de pensiones o EPSV.

- Ingresos

- Ahorro

- Qué cantidad te gustaría invertir

- Experiencias previas de inversión

2) Analiza tu cartera personalizada

Deberás tener en cuenta que el grado de riesgo y el de diversificación sea acorde a tu perfil. Generalmente el algoritmo de inbestMe acierta, aunque dada la importancia que tiene este punto, conviene asegurarnos y analizarlo más detenidamente. Además, podrás cambiar tu cartera si deseas una con mayor/menor riesgo.

3) Crea tu cuenta

Una vez hayas escogido la cartera de inversión que se ajusta a tus necesidades, únicamente tendrás que finalizar el proceso de creación de tu cuenta.

Tendrás que cumplimentar el contrato de forma 100% online, no sin antes enviar una foto de tu DNI y un recibo.

4) Ingresa el dinero y… ¡no tendrás que hacer nada más!

Cuando tengas la confirmación de apertura de cuenta, ya podrás realizar el ingreso. Después de esto, no tendrás que hacer nada más.

Como siempre defendemos, un buen sistema de ahorro-inversión, consiste en automatizar una transferencia mensual desde nuestra cuenta corriente para así invertir mensualmente una pequeña cantidad sin apenas esfuerzo.

Nuestra opinión sobre inbestMe

Se trata sin duda de una de las mejores alternativas en España para invertir mediante robo advisors o gestores automatizados de inversiones.

Cuenta con una alta diversificación de activos, bajos costes y unos algoritmos que te permitirán automatizar toda la gestión.

Además, presenta una particularidad con respecto al resto de opciones, y es que, si bien tiene una cartera de fondos indexados, invierte principalmente a través de ETFs. Tiene otros elementos distintivos, como puede ser la apuesta por la inversión socialmente responsable.

Sin embargo, presenta también una serie de desventajas como puede ser el elevado mínimo de inversión (5.000€ para el Plan inbestMe Strategic).

La variedad que ofrece inbestMe al ofrecer tal cantidad de planes de inversión con sus respectivas carteras de acuerdo al perfil de riesgo, hace que para muchos sea una ventaja, al disponer de más opciones, pero también puede ser una desventaja, al aumentar la complejidad.

A modo de resumen, dejamos nuestra valoración de inbestMe.

Diversificación

⭐⭐⭐⭐⭐5/5

Comisiones

⭐⭐⭐⭐4/5

Inversión inicial

⭐⭐⭐⭐4/5

Test de perfil

⭐⭐⭐⭐⭐5/5

Diversidad carteras

⭐⭐⭐⭐⭐5/5

Patrimonio gestionado

⭐⭐⭐⭐4/5

OPINIÓN FINAL

⭐⭐⭐⭐½ 4.5/5

Acceder al TEST y a la PROMOCIÓN

Entrevista a Jordi Mercader, CEO de inbestMe

Una vez hemos analizado con detalle la propuesta de inbestMe, os dejamos la entrevista que Jordi Mercader, su CEO, nos ha concedido. Desde aquí agradecer la predisposición de Jordi a responder a nuestras preguntas.

1) Para aquellos que todavía no te conozcan… ¿quién eres y cómo has acabado creando Inbestme?

Soy licenciado en administración y dirección de empresas y MBA por ESADE y la UPC en Barcelona (especialidad finanzas). A lo largo de mi carrera he trabajado más de 30 años en Burberry donde tuve la suerte de vivir grandes retos y experiencias empresariales y múltiples cambios entre otros su sensacional transformación (incluyendo la OPA). Entre otras cubrí las posiciones de CFO/COO y finalmente CEO en Iberia además de la Presidencia de una división mundial de producto.

En paralelo siempre me ha apasionado el mundo bursátil y de los mercados financieros. Desde muy joven fui inversor y me he ido auto formando en este sector, por un lado, aprendiendo de expertos y, por el otro, identificando los servicios ineficientes que no aportan nada.

InbestMe es en parte la consecuencia de ese viaje personal, el de irse introduciendo en el mundo financiero y observar que hay miles de personas que no tienen la suerte de poder gozar de buenos servicios financieros que les ayuden a conseguir sus objetivos financieros. También es consecuencia de mi pasión por la tecnología. InbestMe es el resultado de buscar soluciones fáciles y eficientes para mis familiares y amigos.

Las primeras carteras “inbestMe” fueron las de mis hijos. Empecé a hacer carteras para ellos conceptualmente similares a las que hacemos hoy en día en inbestMe, a la vez que descubrí el modelo de negocio de los Robo Advisors allá por el 2026 en Estados Unidos y el Reino Unido donde vivía en esos momentos. Al ver que no existía en ese momento algo similar en España empecé a investigar y a pensar en el proyecto.

A mi vuelta a España allá por el 2026 mientras empezaba a diseñar el servicio empecé a buscar socios. Tuve la suerte de encontrar grandes compañeros de viaje y socios en las diferentes áreas, banca de inversión y comercial, legal y regulatoria y de tecnología. Mi mentalidad emprendedora reactivada por vivir una nueva etapa de mi vida al dejar Burberry (en el 2026) hizo el resto y aquí estamos construyendo lo que considero es el mejor Robo Advisor en España (y parte del extranjero, EEUU excluido).

2) ¿Cómo ves el mundo de la inversión y qué significa para ti invertir?

El mundo de la inversión es un mundo apasionante en sí mismo. Para los que nos gusta es una oportunidad de conocer técnicas diversas, muchas malas, aunque también muchísimas buenas para sacar un buen rendimiento a nuestros ahorros. También, para los más sofisticados conocer grandes empresas y grandes estrategias donde invertir.

Además de poder seguir la evolución económica y social mundial desde esa perspectiva.

Pero en realidad invertir debería ser un medio para complementar nuestra vida antes que un fin. En definitiva, un medio para conseguir o acercarnos a la independencia financiera, a nuestros objetivos financieros tan pronto como sea posible.

La mal llamada “gestión pasiva” (prefiero referirme a ella como gestión con fondos pasivos o gestión indexada) es una de esas técnicas perfectas para el 95% de los ahorradores.

3) ¿Qué recomendaciones darías a un joven que empieza a ganar su primer sueldo?

Lo primero, que busque a partir de su independencia financiera (al cobrar su primer sueldo), SU felicidad, que es lo más difícil en la vida. En cuanto a lo económico-financiero, que intente tan pronto como pueda establecerse unos objetivos (complementando su visión de la vida). A partir de ahí:

- Que ahorre todo lo que pueda y empiece a invertir cuanto antes, ya que es más importante el “cuando” empiezas que el “cuanto” inviertes.

- Con un simple plan a largo plazo y de bajo coste. Los fondos indexados o ETFs son la mejor opción para eso.

- Aportar ahorro de forma automática y sistemática a ese plan… y olvidarse del ruido de los mercados.

Obviamente un Robo Advisor como inbestMe es una gran opción para ese joven ya que además tenemos un plan especial (inbestMe GO), a partir de 3.000€ para ellos sin costes de gestión.

De todas formas, un joven inquieto puede intentar hacer una versión simplificada de lo que hace inbestMe, por ejemplo:

- Con carteras más simples, se pueden hacer carteras con dos fondos indexados o ETFs. En inbestMe sin embargo lo hacemos con hasta 12 fondos en busca de la máxima diversificación.

- Rebalanceando y aportando dinero una sola vez al año o periódicamente. En inbestMe apostamos por aportaciones mensuales y optimizamos fiscalmente las carteras.

4) ¿Qué tres libros –no importa la temática- recomendarías a tu hijo/a?

Ya que estamos en finanzas recomendaré 3 libros financieros que consideraría una buena base para empezar adentrarse en este mundo:

- Empezaría por un clásico casi imprescindible: A random walk down wall street 2026, Burton G. Malkiel

- Seguiría por: Unconventional Success: A Fundamental Approach to Personal Investment, David F. Swensen

- Y algo sobre planificación financiera como: The One-Page Financial Plan: A Simple Way to Be Smart About Your Money, Carl Richards, destaca por sus gráficos muy explicativos.

Faltaría buscar la versión en castellano si existe de estos libros, aunque yo siempre recomiendo leer la versión original, en inglés en este caso. Hoy en día con los lectores digitales es perfecto para mejorar nuestro nivel de finanzas a la vez que nuestro nivel de inglés: basta con buscar ayuda cuando hay alguna palabra que no conocemos clicando en la palabra, ¡ojalá hubieran existido en mi época de estudiante!

5) ¿Cómo describirías el sector financiero español actual y cómo crees que será de aquí a 5 años?

En primer lugar, aunque ahora mismo soy un profesional en el sector financiero, aun intento pensar y lo hago de forma inconsciente como un “outsider”, o dicho de otra forma me lo sigo mirando casi aún desde la perspectiva del inversor particular.

Es fácil describir el sector financiero español actual: es un sector dominado por los bancos (en torno al 80% está dominado por los bancos), donde los asesores y gestores independientes representan aun una muy pequeña parte de la tarta. Es un sector que se ha caracterizado hasta ahora como poco transparente en general, un ejemplo de ello es que aun la mayoría de los inversores no conocen qué costes soportan sus inversiones. Esta parte empezará a cambiar con la implantación de MIFID II que entre otras cosas significa más transparencia y más regulación por otra.

Tengo que dejar bien claro, por otro lado, que hay excelentes profesionales y es fácil reconocerlos tanto desde fuera como inversor privado, como ahora desde dentro.

Cuesta más imaginar lo que será en 5 años. Creo que la tecnología seguirá forzando el cambio en el sector, aunque muy a menudo limitado por la parte regulatoria.

Espero en todo caso que con nuestro granito de arena sea más transparente y más eficiente para el ahorrador final y sobretodo más ágil gracias a la tecnología.

6) ¿Qué tipo de inversión recomiendas para un inversor medio, invertir en acciones o en fondos de inversión? ¿Por qué?

Lo primero que recomiendo es invertir para el largo plazo, independientemente del vehículo. O dicho de otra forma no invertir lo que necesitamos en el corto plazo y olvidarse de especular.

La inversión en acciones directas (opción 1) solo es recomendable para aquel que esté dispuesto a destinar un tiempo importante a la gestión de su cartera de inversión. Es por ello que para el inversor medio le recomendaría construir una cartera muy bien diversificada con fondos indexados o ETFs (opción 2) de acuerdo con su perfil de inversor, de bajo coste. No recomiendo la inversión en fondos de inversión activos, ya que se ha demostrado que el 90% de ellos son ineficientes.

Sirva como ejemplo lo que hago yo mismo. Con el tiempo me he convertido en un profesional del sector financiero y aunque sigo manteniendo una cartera de acciones (1), una parte importante de mis inversiones están en carteras de tipo (2).

Dicho de otra forma, para el 95% de los inversores recomendaría la opción 2. Para el otro 5% recomendaría que tuvieran una parte importante de su patrimonio en la opción 2 también y que, si realmente quieren manejar una cartera de acciones y tienen tiempo para ello, no dediquen inicialmente más de un 5% de su patrimonio a ello. Sobre todo, que empiecen poco a poco, por ejemplo, con 5 o 10 acciones (no recomendaría empezar con una acción por el riesgo de concentración que ello supone y con importes pequeños). Cuando vean que realmente les gusta, tienen realmente tiempo y la mínima técnica e información necesaria y sobretodo el temple necesario para soportar los vaivenes del mercado, entonces sí sigan construyendo una cartera de 25 a 50 acciones, pero mirándolas como negocios en los que invertirían por muchos años y no como especulación.

Es curioso que a menudo el inversor empieza por (1) cuando en realidad lo correcto para iniciarse es (2).

También recomendaría al ahorrador e inversor formarse mínimamente. Es cierto que a muchos les puede parecer aburrido el mundo financiero. Pero también es cierto que hoy en día hay mucho contenido de diferente nivel que les puede servir para introducirse. Nosotros mismos producimos mucho contenido en nuestro blog que les puede servir de iniciación. Des de nuestros inicios hemos fomentado la cultura financiera porque es clave para alcanzar nuestros objetivos financieros.

7) ¿A quién recomendarías el uso de un robo advisor y de qué ventajas disfrutaría?

Pues siguiendo el razonamiento del punto anterior, para el 100% de los inversores. Para aquel inversor de 0 a 1.000.000€ es la mejor solución ya que dispone de una cartera totalmente gestionada como la tendría un gran patrimonio con muy alta diversificación y muy bajos costes.

En inbestMe podemos casi garantizar que el “inversor medio” 1 en el largo plazo pueda obtener hasta un 3% adicional en un perfil medio. En inbestMe nuestros clientes obtienen incluso algo más porqué tienen tendencia a optar por un perfil algo más arriesgado teniendo expectativas en torno al 5% o 6% de rentabilidad media esperada de largo plazo.

Para los que tienen más de 1.000.000€ pueden esperar a partir de estos importes tener un gestor financiero personal (en inbestMe lo ofrecemos a partir de 100.000€ vía teléfono). Por tanto, puede preferir este tipo de gestión con un contacto personal más directo. Aun así, les recomendaría que la base más importante de su inversión (digamos el 75%) estuviera gestionada con las mismas directrices y dedicar el resto 25% a otro tipo de inversiones complementarias o alternativas. No deja de sorprenderme, por ejemplo, la propensión que tiene el inversor español a invertir en el sector inmobiliario que por definición implica una inversión a muy largo plazo y poco líquida. Si ese inversor estuviera dispuesto a aplicar esa misma visión de largo plazo a la inversión financiera podría obtener grandes rentabilidades y con activos por definición totalmente líquidos.

8) ¿Qué aporta Inbestme frente a otros robo advisor?

Creo firmemente que inbestMe ha aportado mucho al sector de los Robo Advisors. En especial, nos enorgullecemos de ser el RA de más alta personalización del mercado nacional. Ofrecemos más que carteras de “gestión pasiva” con ETFs ultradifversificadas y carteras de planes de pensiones (en breve):

- Carteras altamente diversificadas que en general además de bonos (renta fija) y acciones (renta variable) incluyen REITS y ORO

- Con control del riesgo de cambio (parte de la cartera cubierta)

- Carteras con adaptación táctica cuantitativa (inbestMe Dynamic) con protección a las caídas combinados con el objetivo de aprovechar el “momentum” en momentos de crecimientos de los mercados.

- Con optimización fiscal inteligente (Tax Loss Harvesting) personalizable (en todos nuestros planes en ETFs).

- Con programación de aportaciones recurrentes

- Con carteras temáticas, de momento ISR y VALUE

- Con carteras totalmente personalizables (inbestMe Advanced)

- Con la posibilidad de acceder a un gestor personal (inbestMe Plus) a partir de 100.000 €

- Con las máximas coberturas (500.000$) casi 5 veces más que los otros servicios.

- Cuenta joven (inbestMe Go) con ventajas especiales para promover el ahorro entre los menores de 26 años

Además, con una experiencia totalmente digital y sin papeleos.

9) ¿Cómo ha sido la evolución de Inbestme desde sus inicios y cómo ves el futuro?

Nuestro planes en cuanto a nuestra plataforma van enfocados a dos objetivos :

- Seguir mejorando la experiencia de usuario e incorporar funcionalidad que permita la mínima fricción para el cliente, pero por otro lado maximizando la información que le ofrecemos. Esto combinado con nuestro deseo de estar lo más cercanos posibles de nuestro cliente, a pesar de ser 100% digitales. El cliente puede elegir cuan cercano quiere que estemos de él. Ello significa el acceso a nuestros servicios por diferentes canales de comunicación, teléfono, chat, email y redes sociales.

- Seguir ampliando y completando nuestros servicios de forma que podamos ir pivotando para pasar de ser un robo advisor (gestión automatizada de carteras) para ir más allá y ser capaces de hacer una gestión financiera completa digital para nuestros clientes.

Es decir, planificar toda su vida financiera para ayudarles a conseguir su máxima independencia financiera tanto como sea posible.

En cuanto al negocio, primero es asentarnos en el mercado Español (nuestro objetivo es crecer fuertemente en el próximo año) para después plantearnos un salto internacional. Nuestra plataforma está casi preparada para ello.

10) Y para despedirnos, una pregunta filosófica… ¿Cómo definirías tu vida en una frase y qué te gustaría cambiar si pudieras hacerlo?

Mi vida es una constante búsqueda de la felicidad y encontrar un sentido a mi vida cumpliendo nuevos retos.

Actualmente eso consiste, por un lado, en hacer feliz a mi entorno, familia y amigos y, por otro, acercar inbestMe al mayor público posible.

En cuanto a mí, ahora mismo me gustaría recuperar un poco de tiempo libre y mi forma física ya que los últimos tres años he dedicado muchas horas a este proyecto descuidando la actividad deportiva al aire libre que tanto me gusta.

⭐⭐⭐⭐⭐

- De los robo advisor mejor valorados.

- 10 carteras de inversión personalizada.

- Máxima diversificación y mínimas comisiones.

- 15.000€ gestionados gratis durante un año

- El BOOM de los robo advisor, ¿Qué ha pasado? - 7 mayo, 2026

- Cómo ahorrar de forma sencilla y sistemática en 2026 - 7 marzo, 2026

- ¿Merecen la pena las Inversiones Seguras? Lo analizamos - 29 diciembre, 2026