Invertir en Crowdlending 2026. Consigue rentabilidad con Préstamos

Si has leído nuestra guía-comparativa para invertir con robo advisors, y estás pensando en diversificar un poquito más tu cartera pasiva mediante crowdlending, éste es tu artículo.

Aquí te vamos a explicar de forma clara y sencilla qué es el crowdlending, cómo puedes empezar a invertir (y ganar dinero) y te ofrecemos también una comparativa de las mejores alternativas para que elijas la que más se ajuste a tus necesidades.

Te recomendamos encarecidamente que leas todo el artículo, para conocer con profundidad en qué consiste en crowdlending y las características particulares de cada alternativa. No obstante, te dejamos esta tabla comparativa para que puedas hacerte una idea de un sólo vistazo.

|   |   |   |   |   |   |

|---|---|---|---|---|---|---|

| Tipo de préstamos | Empresas, Personales, Hipotecarios, Coches, Facturas | Corto plazo | Personales a corto plazo | Personales | Empresas, Personales, Hipotecarios, Coches | Préstamos con garantía hipotecaria |

| Rentabilidad | 12% (media) | 12% (media) | 12% (media) | 12% (máxima) | 10% (media) | 12% (media) |

| Garantías | Recompra | Recompra | Recompra | Recompra | Recompra | Hipotecaria |

| Comisiones | No | No | No | No | No | No |

| Inversión mínima | 10 € | 10 € | 10 € | 10 € | 10 € | 50 € |

| Inversión automática | Si | Si | Si | Si | Si | Si |

| Mercado secundario | Si | No | No | No | Si | Si |

| País | Letonia | Estonia | Letonia | Letonia | Estonia | Letonia |

| Promoción | 0,5% de todo lo que inviertas los primeros 3 meses | 1% de todo lo que deposites los primeros 60 días | 10 euros GRATIS si inviertes un mínimo de 200 euros | 10 euros GRATIS si inviertes un mínimo de 50 euros | Ir a Iuvo | 0,5% de todo lo que inviertas en los primeros 3 meses |

¿Qué es el Crowdlending?

Seguramente a muchos no os sonará este término, pero lo cierto es que en estos últimos años el fenómeno crowdlending se ha popularizado notablemente. Si atendemos a su terminología en inglés, crowd (multitud) + lending (prestar dinero).

Así, el Crowdlending es la financiación de préstamos para empresas, particulares o determinados proyectos por parte de un gran número de personas.

Se trata de un modelo que permite financiarse por la comunidad financiera sin necesidad de acudir a un banco tradicional. Se lleva a cabo a través de plataformas fintech, concretamente las llamadas Plataformas de Financiación Participativa.

De esta forma, aquellos inversores que prestan dinero para estas empresas o proyectos, reciben una rentabilidad muy interesante.

¿Cuál es el origen del Crowdlending?

El Crowlending, como bien podrás imaginar, tiene su origen en el Crowdfunding. Sin embargo, sus características no tienen nada que ver, como vamos a explicar.

El Crowdfunding nació en los años 90 con objeto de financiar pequeños proyectos alternativos, a través de los llamados mecenas. Esta donación no repercutía en una rentabilidad, el mecenas no tenía por qué tener recompensa económica.

Sin embargo, con el paso del tiempo estas donaciones fueron dando lugar a pequeños préstamos, en los que el inversor sí obtenía una rentabilidad. Así nació el Crowdlending, donde los particulares que prestaban su dinero pasaban de ser mecenas a inversores.

Ventajas y desventajas del Crowdlending

- Descorrelación total con los mercados bursátiles

Una de las claves para diversificar tu cartera es tener activos descorrelacionados. En este caso, los préstamos de crowdlending son una alternativa perfecta para complementar tu cartera.

- Rentabilidades muy superiores a los depósitos

Como ya has visto, algunas plataformas ofrecen hasta un 15% de rentabilidad anual al invertir en los proyectos que ofrecen.

Existen normativas europeas que lo regulan

Si piensas que el crowdlending es un tipo de inversión que carece de regulación, estás totalmente equivocado. La tiene y no es ni mucho menos laxa.

- Existen muchas plataformas de crowdlending

Es posible diversificar tu cartera de crowdlending para diluir lo máximo posible el riesgo asociado.

- Algunas plataformas ofrecen garantías de protección

Como explicaremos más adelante, algunas plataformas ofrecen unos esquemas de protección muy interesantes para reducir el riesgo.

- Falta de liquidez si la plataforma no ofrece mercado secundario

No siempre existe un mercado secundario líquido en el que podamos vender nuestras porciones de préstamos. Muchas plataformas sí que lo ofrecen, como veremos más adelante.

- Menor rentabilidad si se produce el pago adelantado

Si el beneficiario del préstamo decide devolver el dinero antes de tiempo, la rentabilidad que recibirá el inversor no será la esperada.

- Riesgo de retraso en el pago o impago

Podría ocurrir (no es para nada habitual) que el prestatario se retrase en el pago, y por tanto el inversor también se vería afectado. Menos habitual es que el prestatario no pague, pero podría ocurrir.

El Crowdlending se postula por tanto como un buen pequeño complemento (entre el 5 y el 15% del total de una cartera) para nuestras carteras de fondos indexados, aportando mayor liquidez y menor plazo que la inversión en bolsa.

Terminología básica del Crowdlending

Antes de empezar a invertir en Crowdlending, conviene conocer una serie de conceptos que te permitirán entender correctamente el funcionamiento de las diferentes plataformas.

- Originador del préstamo: ésta es la empresa que presta el dinero a la persona, empresa o proyecto.

- Mercado primario: es el marketplace principal en el que adquirimos las porciones de préstamos directamente de la plataforma o del originador del préstamo.

- Mercado secundario: es el mercado que permite vender los préstamos que tengas en cartera a otras personas. No está disponible en todas las plataformas, pero siempre es conveniente que exista.

- Préstamos P2P: se trata de préstamos a particulares, ya sea para bienes de consumo (préstamo para comprar un electrodoméstico o un teléfono móvil), vehículos o préstamos hipotecarios (compra de vivienda).

- Préstamos P2B: se trata de préstamos a empresas, ya sea para obtener liquidez (préstamo de negocio) o para adelantar el pago de facturas (factoring).

¿Qué rentabilidad puedo esperar del Crowdlending?

El Crowdlending está teniendo mucho éxito en los últimos años principalmente por las interesantes rentabilidades que ofrece. Y más, teniendo en cuenta que las rentabilidades de los depósitos están por los suelos.

No obstante, y como siempre decimos, la rentabilidad va íntimamente ligada al riesgo. Es posible obtener rentabilidades del 15% anuales (e incluso del 20%), pero hay que ser consciente de que el riesgo no es cero.

Para reducir el riesgo, existen diferentes armas: la diversificación y las garantías de las plataformas que te ayudarán a disminuir este riesgo. Por ello, en los siguientes apartados te explico en qué consisten estas garantías y cómo diversificar tu cartera de Crowdlending para reducir el riesgo.

Diversificación y Crowdlending

Si algo parece evidente, es que cuanto más diversificada esté tu cartera, menos riesgo existirá. En este sentido, es importante invertir en la mayor cantidad de préstamos posible.

De acuerdo a un estudio recientemente publicado, la cifra mágica de préstamos para reducir al máximo el riesgo es 146. Por tanto, nuestra recomendación es que inviertas pequeñas cantidades pero en el mayor número de ellos.

Por otro lado, es importante también diversificar geográficamente. Para esto, es conveniente emplear diferentes plataformas de Crowdlending que te permitan invertir en países diferentes.

En resumidas cuentas, para reducir el riesgo tienes que tener claros tres conceptos:

- Invertir en el mayor número de préstamos

- Invertir en varias plataformas de Crowdlending

- Diversificación geográfica de los préstamos

¿Qué garantías de protección existen?

Además de la diversificación, existen dos tipos de esquemas de protección que te ayudarán a reducir notablemente el riesgo. No todas las plataformas ni todos los préstamos las ofrecen, pero sí que las podrás encontrar en gran cantidad de ellos.

Garantía de recompra

La garantía de recompra es una cláusula realmente beneficiosa para los inversores, pues consiste en que la plataforma de crowdlending realice la devolución del préstamo en caso de restraso del pago un número determinado de días (de 30 a 60 días generalmente).

Garantía colateral o hipotecaria

La garantía colateral consiste en dejar un activo como garantía. Así, si el prestatario no puede devolver el dinero, la plataforma de crowdlending haría uso de esta fianza para pagar a los inversores.

Es lo que en el mercado inmobiliario se conoce como aval.

Mejores plataformas de crowdlending

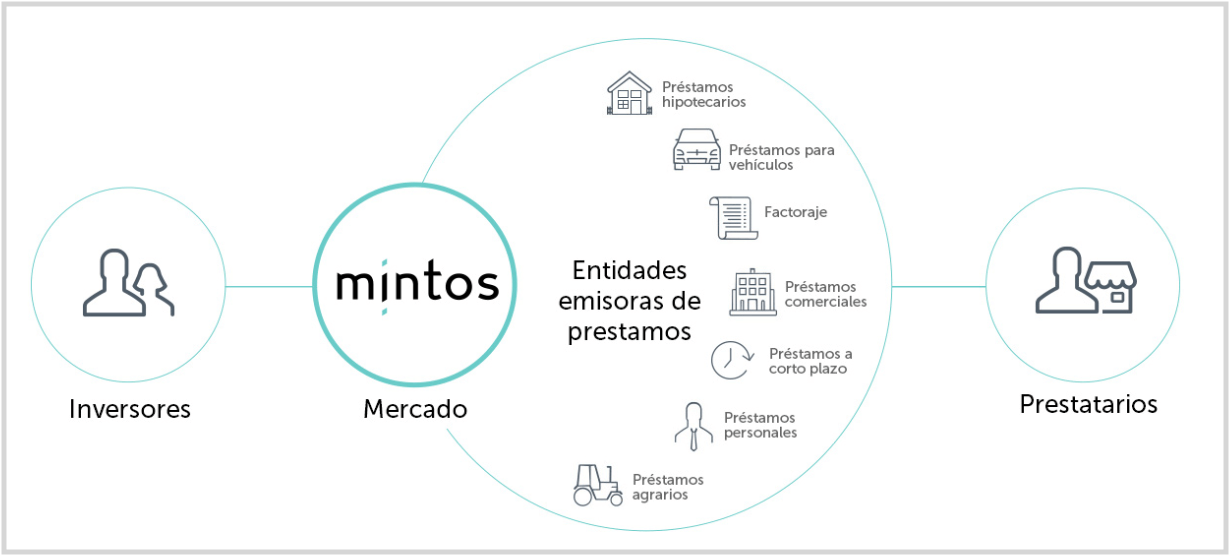

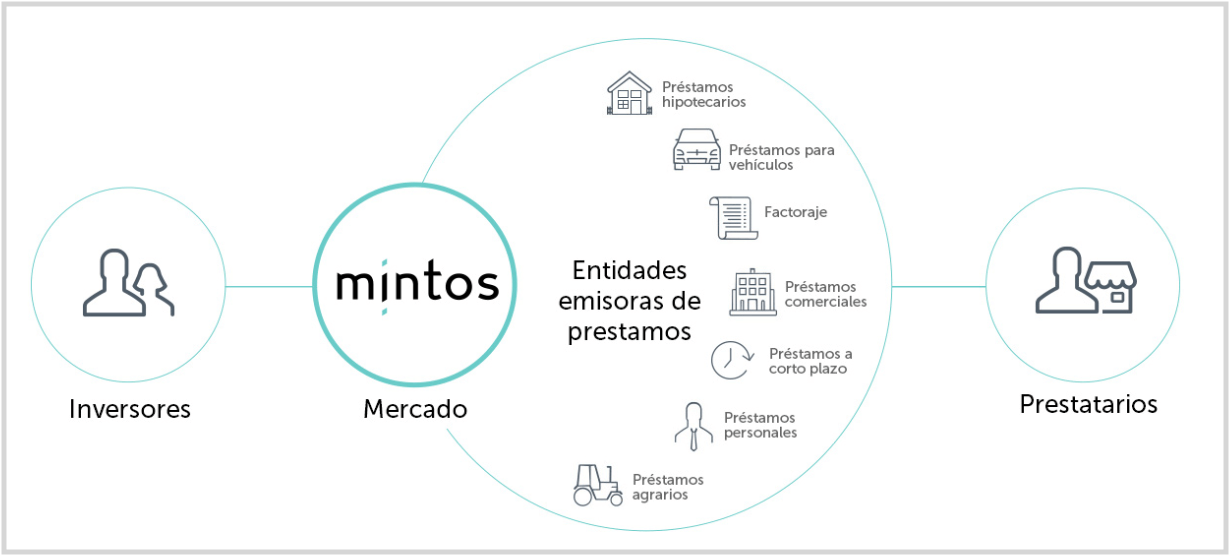

Mintos

Mintos es la mayor plataforma de Crowdlending en Europa, con más de 1.000 millones de euros prestados a más de 100.000 clientes repartidos por todo el mundo. Desde su nacimiento en 2026 no ha parado de crecer.

Tiene una gran oferta de préstamos, por lo que siempre podrás tener tu dinero invertido. Además, sus múltiples originadores y gran variedad de países hace que el riesgo disminuya, al poder diversificar de forma sencilla.

No cobran ningún tipo de comisión, y la rentabilidad ofrecida por Mintos en la mayoría de préstamos es bastante elevada, alcanzando el 17,5%. Además, muchos de sus préstamos tienen garantía de recompra, y mercado secundario donde poder vender tus préstamos antes de vencimiento.

Finalmente, cabe destacar que Mintos es una plataforma de Crowdlending que ofrece auto-invest o inversión automática, por lo que una vez configurado (como más adelante te enseñaré), no tendrás que hacer nada más que ver crecer tus ahorros pasivamente.

El mínimo de inversión son 10€, y no existen limitaciones de inversión máxima en Mintos. A modo de conclusión, y a pesar de no estar regulada por la CNMV, Mintos es una plataforma de Crowdlending totalmente fiable, seria, con garantías y probablemente la mejor de todas.

Lendermarket

Lendermarket es una de las plataformas de Crowdlending más importantes de Europa más solventes.

Esta plataforma llega de la mano de Credistar Group AS, uno de los originadores más importantes de Europa, con amplia trayectoria en el sector (casi 15 años) y especializado en préstamos para consumo. Quizá te suene puesto que actualmente es también un originador de Mintos.

No tiene una oferta de préstamos tan amplia como Mintos, aunque es perfecta para diversificar nuestra inversión en crowdlending.

Se caracteriza principalmente por su transparencia, y es que en su página web puedes encontrar su reporte anual y mucha información relevante sobre sus cuentas, algo que personalmente me aporta mucha tranquilidad y seguridad.

Al igual que el resto de plataformas de esta comparativa, no cobran ningún tipo de comisión. Además, muchos de sus préstamos tienen garantía de recompra, por lo que el riesgo de la inversión disminuye notablemente.

Cabe destacar que Lendermarket es una plataforma de Crowdlending que ofrece auto-invest o inversión automática, por lo que una vez configurado (como más adelante te enseñaré), no tendrás que hacer nada más que ver crecer tus ahorros pasivamente.

El mínimo de inversión es 10€, y no existen limitaciones de inversión máxima en Lendermarket. A modo de conclusión, y a pesar de no estar regulada por la CNMV, Lendermarket es una plataforma de Crowdlending totalmente fiable, seria y con una rentabilidad más que aceptable.

Peerberry

Peerberry es una de las plataformas de Crowdlending más importantes de Europa, con más de 7.000 inversores registrados. Nació en febrero de 2026 en Letonia, procedente de una escisión de Mintos, y desde entonces su crecimiento ha sido espectacular.

Tiene una oferta de préstamos a corto plazo bastante amplia por lo que siempre podrás tener tu dinero invertido. Además, sus múltiples originadores y gran variedad de países hace que el riesgo disminuya, al poder diversificar de forma sencilla.

No cobran ningún tipo de comisión, y la rentabilidad ofrecida por Peerberry en la mayoría de préstamos es elevada, alcanzando el 12% de media. Además, muchos de sus préstamos tienen garantía de recompra, lo cual siempre es una garantía extra para nuestra inversión.

El mínimo de inversión es 10€, y no existen limitaciones de inversión máxima en Peerberry.

Viainvest

Viatinvest es una de las plataformas de Crowdlending más importantes de Europa, con más de 6.500 inversores registrados. Nació en febrero de 2026 en Letonia, y desde entonces su crecimiento ha sido espectacular.

Tiene una oferta de préstamos bastante amplia por lo que siempre podrás tener tu dinero invertido. Además, sus múltiples originadores y gran variedad de países hace que el riesgo disminuya, al poder diversificar de forma sencilla.

No cobran ningún tipo de comisión, y la rentabilidad ofrecida por Viainvest en la mayoría de préstamos es elevada, alcanzando el 11% de media. Además, muchos de sus préstamos tienen garantía de recompra, por lo que se trata de una plataforma de riesgo moderado.

Finalmente, cabe destacar que Viainvest es una plataforma de Crowdlending que ofrece auto-invest o inversión automática, por lo que una vez configurado (como más adelante te enseñaré), no tendrás que hacer nada más que ver crecer tus ahorros pasivamente.

El mínimo de inversión es 10€, y no existen limitaciones de inversión máxima en Viainvest. A modo de conclusión, y a pesar de no estar regulada por la CNMV, Viainvest es una plataforma de Crowdlending totalmente fiable, seria, con garantías y con una rentabilidad elevada.

IUVO Group

IUVO es una de las plataformas de Crowdlending más sólidas, pues está regulada por la CNMV de Estonia.

Tiene una oferta de préstamos bastante amplia por lo que siempre podrás tener tu dinero invertido. Además, sus múltiples originadores y gran variedad de países hace que el riesgo disminuya, al poder diversificar de forma sencilla.

No cobran ningún tipo de comisión, y la rentabilidad ofrecida por IUVO Group en la mayoría de préstamos es elevada, alcanzando el 10% de media. Además, muchos de sus préstamos tienen garantía de recompra, por lo que se trata de una plataforma de riesgo moderado.

Finalmente, cabe destacar que IUVO es una plataforma de Crowdlending que ofrece auto-invest o inversión automática, por lo que una vez configurado (como más adelante te enseñaré), no tendrás que hacer nada más que ver crecer tus ahorros pasivamente. Tiene también disponible mercado secundario, donde podrás vender tus préstamos antes de vencimiento para obtener liquidez.

El mínimo de inversión es 10€, y no existen limitaciones de inversión máxima en IUVO. A modo de conclusión, Grupeer es una plataforma de Crowdlending totalmente fiable, seria, con garantías y con una rentabilidad elevada.

Estateguru

Estatte es una de las grandes plataformas de Crowdlending en Europa, con más de 160 millones de euros prestados a empresas repartidas por todo el mundo. Desde su nacimiento en 2026 en Estonia, no ha parado de crecer.

Tiene una gran oferta de préstamos con gran diversificación geográfica, cuyo rendimiento medio es del 12% anual. Además, todos sus préstamos cuentan con garantía hipotecaria, la más segura de todas, y es posible venderlos antes de vencimiento mediante su mercado secundario.

Por supuesto, no cobran ningún tipo de comisión

El mínimo de inversión son 50€, y si te registras con nuestro enlace, obtendrás el 0,5% de todos lo que inviertas en los primeros 3 meses. A modo de conclusión, Estateguru es una plataforma de Crowdlending totalmente fiable y seria, perfecta para diversificar tu cartera y asumir menor riesgo.

Tabla comparativa de plataformas de Crowdlending

|   |   |   |   |   |   |

|---|---|---|---|---|---|---|

| Tipo de préstamos | Empresas, Personales, Hipotecarios, Coches, Facturas | Corto plazo | Personales a corto plazo | Personales | Empresas, Personales, Hipotecarios, Coches | Préstamos con garantía hipotecaria |

| Rentabilidad | 12% (media) | 12% (media) | 12% (media) | 12% (máxima) | 10% (media) | 12% (media) |

| Garantías | Recompra | Recompra | Recompra | Recompra | Recompra | Hipotecaria |

| Comisiones | No | No | No | No | No | No |

| Inversión mínima | 10 € | 10 € | 10 € | 10 € | 10 € | 50 € |

| Inversión automática | Si | Si | Si | Si | Si | Si |

| Mercado secundario | Si | No | No | No | Si | Si |

| País | Letonia | Estonia | Letonia | Letonia | Estonia | Letonia |

| Promoción | 0,5% de todo lo que inviertas los primeros 3 meses | 1% de todo lo que deposites los primeros 60 días | 10 euros GRATIS si inviertes un mínimo de 200 euros | 10 euros GRATIS si inviertes un mínimo de 50 euros | Ir a Iuvo | 0,5% de todo lo que inviertas en los primeros 3 meses |

Cómo empezar a invertir en Crowdlending

1) Abrir la cuenta

Una vez hayas leído la comparativa, y decidido cuáles plataforma de Crowdlending se ajustan a tus necesidades, únicamente tendrás que abrirte una cuenta en cada una.

Recuerda que si lo haces a través de nuestros enlaces, te beneficiarás de las promociones.

2) Ingresar el dinero

Cada plataforma tiene sus propios sistemas, aunque de forma genérica podrás realizar ingreso de dos formas:

- Transferencia bancaria

- Pago con tarjeta

Te recomendamos que emplees el método de transferencia bancaria, ya que en ningún caso te cobrarán comisiones.

3) Definir tu estrategia de inversión

Este paso es sin lugar a dudas el más importante. Cabe destacar que existen dos opciones:

- Definir los parámetros del auto-invest para poner el piloto automático y despreocuparte.

- Seleccionar manualmente los préstamos

Como se ha comentado anteriormente, no todas las plataformas admiten los dos tipos de inversión, por lo que es una variable a tener en cuenta a la hora de escoger. Vamos a explicarlas.

Inversión automática o auto-invest

La cartera automática es una excelente opción, pues permite configurar la inversión a tu gusto una sola vez y poder dejarla en piloto automático durante el tiempo que quieras.

Los beneficios se reinvierten y así es posible generar el tan deseado interés compuesto. Es el complemento perfecto para una cartera de inversión pasiva.

La cartera automática que te recomiendo, debería tener los siguientes parámetros:

- Plazo del préstamo: para empezar, te recomiendo un plazo corto (1-3 meses), y así cojas confianza y te sientas más cómodo para futuras inversiones.

- Mercado: escoger mercado primario, encontrarás muchas más opciones.

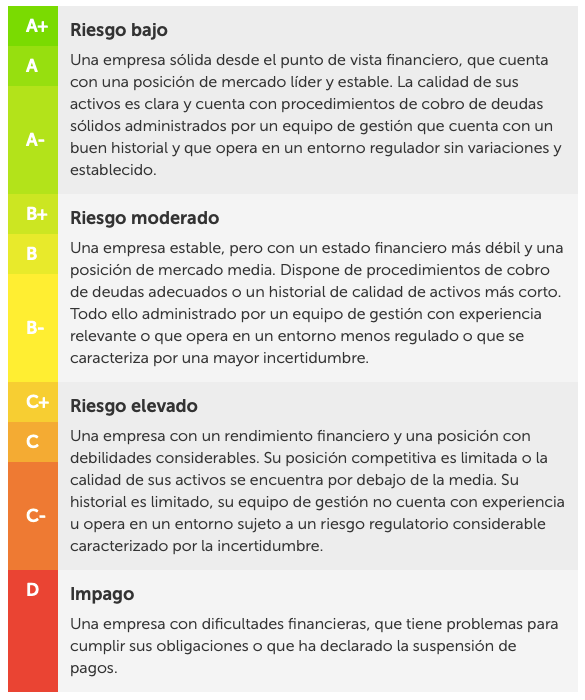

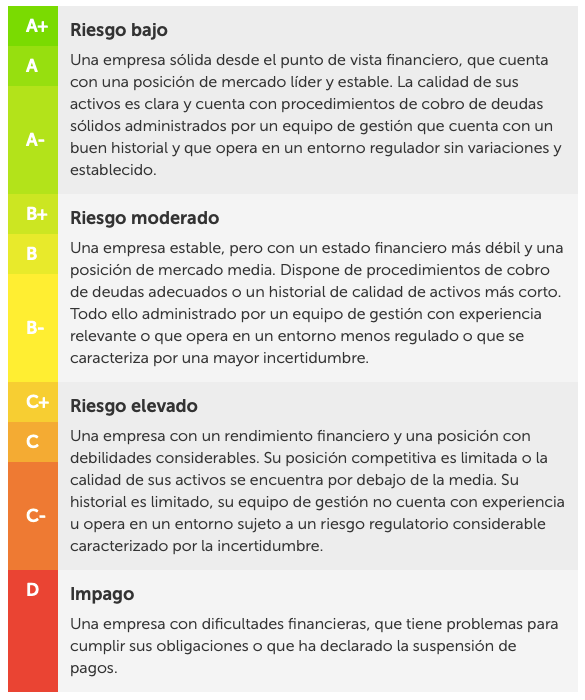

- Rating de originadores: no escoger nunca por debajo de B, a no ser que busques muy altas rentabilidades sabiendo el riesgo que supone.

- Divisa del préstamo: euros (así no introducimos el riesgo divisa).

- Tipo de préstamo: en este caso, yo optaría por dejarlo en todas las opciones.

- Garantía del préstamo: escoge siempre que puedas garantía de recompra.

- Interés: aquí debes indicar cuál es el mínimo interés en el que quieres invertir. Esto ya es algo personal, pero un entre un 10% y un 12% es algo razonable.

- Inversión: la cantidad a invertir es algo muy personal, por lo que aquí no puedo indicarte nada.

- Re-inversión: siempre que se pueda, marcar esta opción.

- Diversificación: siempre que te lo permita la plataforma, tratar de diversificar lo máximo posible.

Seleccionar manualmente los préstamos

Si prefieres invertir de forma manual, deberás escoger los préstamos que te interesen de acuerdo a las características anteriormente descritas. En este caso, cuando venza el préstamo, no se reinvertirá sólo y tendrás que hacerlo tú mismo manualmente.

Limites de inversión e impuestos

Como comentábamos anteriormente, el Crowdlending está regulado. Y como tal, existen unos límites de inversión y unos impuestos a pagar por las plusvalías.

En relación a los límites de inversión, cabe destacar que se aplican únicamente a las plataformas autorizadas y supervisadas por la Comisión Nacional del Mercado de Valores y el Banco de España. Por tanto, sólo aplican a plataformas españolas o con sede en España (por ejemplo, October).

Los límites son estos:

- Máximo 10.000€ en total en un año.

- Máximo 3.000€ en un mismo proyecto.

En relación a los impuestos, las plusvalías de todos los préstamos en los que inviertas deben tributar a Hacienda (independientemente del origen de la plataforma de Crowdlending).

Actualmente, los impuestos son los siguientes:

- Menos de 6.000€: 19%

- Entre 6.000€ y 50.000€: 21%

- Más de 50.000€: 23%

Y hasta aquí el artículo sobre Crowdlending. Si tienes cualquier duda, déjanos un comentario en el propio artículo y te responderemos con mucho gusto :).

- El BOOM de los robo advisor, ¿Qué ha pasado? - 7 mayo, 2026

- Cómo ahorrar de forma sencilla y sistemática en 2026 - 7 marzo, 2026

- ¿Merecen la pena las Inversiones Seguras? Lo analizamos - 29 diciembre, 2026

Hola!! Muy buen resumen, me gustaría decir que Grupeer si tiene autoinversión, y también me gustaría recomendar la plataforma IUVO Group ya llevo un par de meses con ellos y va sobre ruedas 🙂

Un saludo!

Muchas gracias por tu comentario :).

Efectivamente, tienes razón. Ya está correctamente editado. Me han hablado muy bien de PeerBerry también, quizá pruebe las dos para ver qué tal funcionan.

Un saludo!

Hola Iosu,

Muchas gracias por tu guía, es de lo más interesante.

Solo una pregunta: ¿esas páginas te ayudan sobre la fiscalidad de los intereses que cobras?

Un saludo,

C. Martín

Me alegro que te haya gustado.

Efectivamente, en todas puedes encontrar los intereses ganados durante el periodo de tiempo que quieras (en tu caso el año fiscal) para poder introducirlo en tu declaración de la renta.

Un saludo.

Buenas, muy buen post! muy interesante.

Me gustaría preguntarte cual es la diferencia entre el borrower y el loan originator. Ya que en el primer caso lo cubre el pacto de recompra y en el segundo no estarías cubierto (en caso de quiebra)

Gracias de antemano

Buenas Carlos,

Muchas gracias por tu comentario. El loan originator es el originador del préstamo, mientras que el borrower es la persona que presta el dinero, el inversor. Espero que te haya aclarado la duda, en caso contrario no dudes en escribirme al correo de contacto y te ayudaré encantado.

Un saludo.

como puedo saber si hoy en dia: febrero 2021 esto sigue actualizado? o ya los números no son tan optimistas?