¿Cómo sé qué ETF debo escoger?

En el mundo financiero, nos encontramos con una enorme variedad de productos disponibles fácilmente comparables entre sí si seguimos el método correspondiente.

Así por ejemplo para comparar entre dos depósitos tendremos que tener en cuenta el tipo de interés que nos ofrecen, el plazo, la liquidez y la solvencia del depositario (aunque para cantidades por debajo de 100.000 € entra el fondo de garantía de depósitos en auxilio). Si hablamos de Acciones simplemente basta mirar el recorrido en bolsa de las mismas y leer alguna información fiable sobre las expectativas de negocio de cada empresa.

Cuando entramos en el universo de los fondos de inversión tradicionales o planes de pensiones ya tenemos que empezar a distinguir, pues no es comparable un fondo de renta fija a corto plazo con uno de renta variable americana. Del mismo modo no es igual un plan de pensiones de bonos soberanos que uno mixto de sesgo emergente.

En cualquier caso, si delimitamos el tipo de fondo/plan que queremos podremos emplear una serie de herramientas para ver cuál es el mejor invirtiendo en el mismo universo de activos: rentabilidades pasadas, bagaje y rating tanto del gestor como del producto, ratios como el Sharpe, la Beta o el Alpha, etc.

Pero la cosa se complica si hablamos de ETF (lo mismo que si hablamos de Fondos indexados) ya que en esencia no hablamos de que dos ETF comparables inviertan en Renta Variable Tecnológica, hablamos de que los dos invierten en la misma Renta Variable Tecnológica. Los dos invierten en el Nasdaq 100 y por tanto participan de las mismas 100 empresas en la misma proporción.

¿Cómo afrontamos esta situación entonces? Los ETF resultan también comparables, pero hay que saber sobre qué parámetros hemos de trabajar para poder justificar nuestra elección de la forma más objetiva posible.

El tipo de ETF es clave

Tal y como relatamos en nuestro artículo acerca de qué es un ETF [enlace con artículo ¿Qué es un ETF?], a priori los ETF suelen agruparse en tres grandes grupos: los ETF Core, los ETF Smart Beta y los ETF Temáticos/Sectoriales. La discriminación entre productos de uno u otro grupo será por supuesto diferente.

Comparativa entre ETF de tipo Core

Quizás esta sea la parte que más dudas nos genera. Si tengo dos ETF que ambos invierten en lo mismo, por ejemplo el EuroStoxx 50, ¿con cuál debería quedarme?

La respuesta la encontraremos atendiendo a dos datos que nos proporciona la documentación de cada uno: el TER y el Tracking Error.

El TER o Total Expense Ratio es una suma de los costes totales que soporta el ETF o fondo en cuestión, digamos que resulta ser una suma de comisión de gestión, depositario, requisitos legales, auditorías, etc.

En los fondos de gestión activa quizás el TER sea una cuestión secundaria, ya que lo que nos interesa es ver que el resultado final expresado en rentabilidad es mayor que el del comparado. Sin embargo, dado que un ETF (o fondo indexado) se supone que ha de hacer lo mismo que su comparado, para la gestión pasiva resulta vital vigilar el coste.

El segundo aspecto a tener en cuenta es el Tracking Error. Por explicarlo de forma sencilla, el Tracking Error vendría a ser lo que nos salimos de la línea de puntos cuando trazamos con el lápiz, dicho de otro modo vendría a ser la diferencia entre el “dibujo” que hace nuestro índice de referencia y el “dibujo” que traza nuestro ETF.

Un ETF tiene que tener un Tracking Error lo más próximo posible a cero, ya que eso significa que su cometido de replicar al índice lo hace a la perfección, tanto en cuestión de subidas como en cuestión de bajadas. Por el contario, los fondos de gestión activa sí deben mantener un cierto nivel de Tracking Error que justifiquen por qué merece la pena pagar más comisiones.

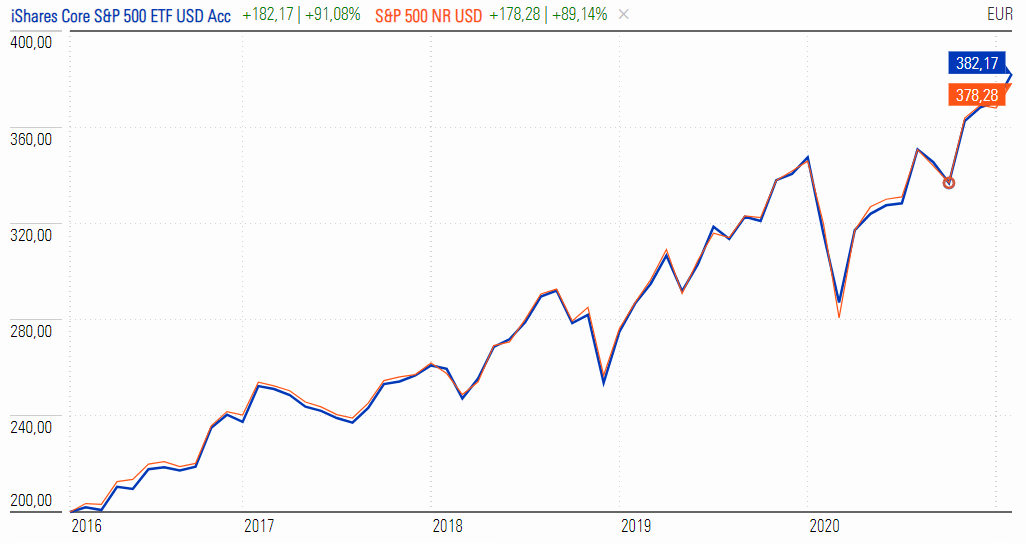

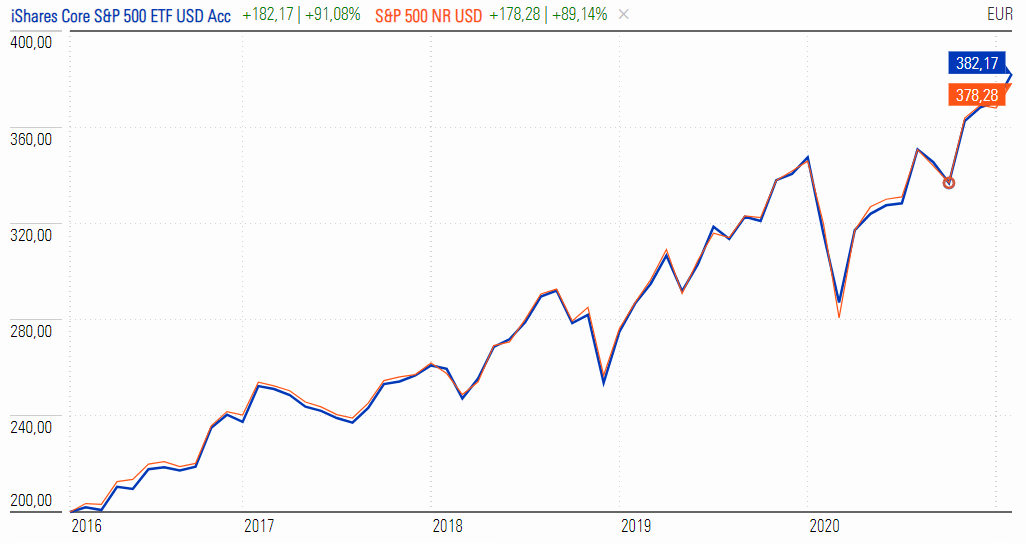

Así, junto con el TER, tendremos que comparar el Tracking Error de las opciones que se nos plantean, ya que el mero hecho de que un ETF tenga en su encabezado S&P 500 no quiere decir que la indexación sea exacta. Veamos por ejemplo el comportamiento del iShares indexado a dicho índice frente al índice en cuestión:

Como vemos, existen ciertas diferencias en el trazado. La réplica exacta es siempre complicada (si bien por el método sintético nos aproximamos bastante) así que en cualquier caso tendremos que buscar la que menos se desvíe del dibujo de nuestro índice.

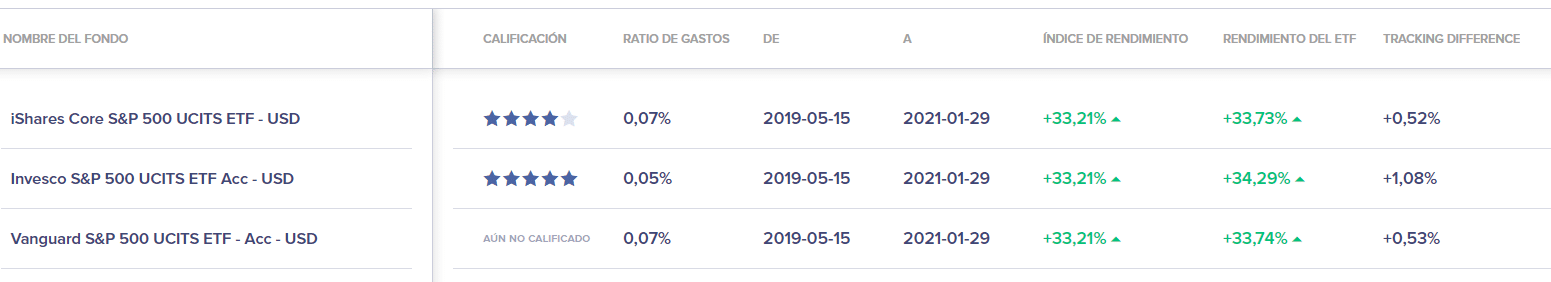

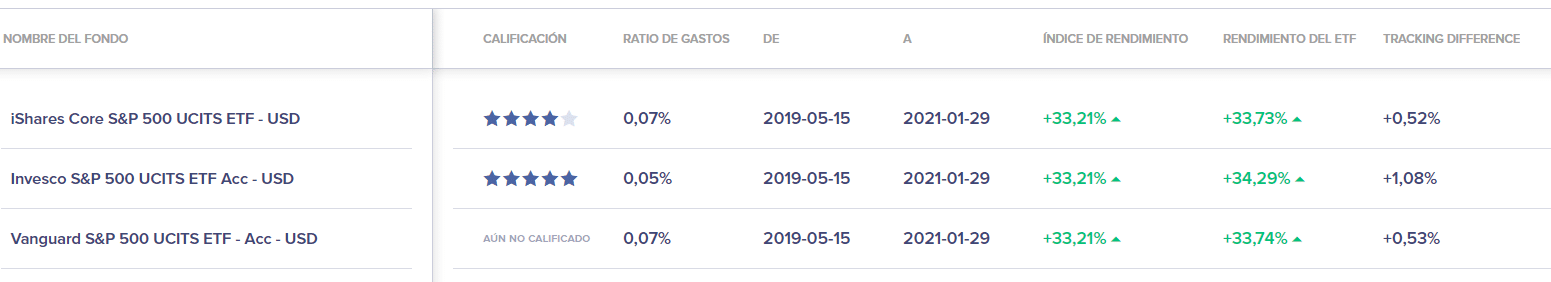

A continuación os mostramos un ejemplo de cómo efectuaríamos una comparativa entre tres de los ETF sobre S&P 500 más afamados del mercado como lo son iShares, Invesco y Vanguard:

Si tuviéramos que atender al criterio de costes parece que de los tres el más interesante sería el de Invesco, puesto que sus gastos quedan 2 pb por debajo de la competencia. Por otro lado si lo que queremos es un ETF que replique lo más fielmente posible el comportamiento del índice la opción más ajustada sería el iShares, aunque prácticamente empata con Vanguard y además tienen el mismo coste.

¡Ojo! Puntualizamos el concepto de “replicar lo más fielmente”, ya que puede haber inversores que premien en un momento dado que su ETF se desvíe ligeramente del comportamiento del índice si a cambio el resultado es mejor.

De ser así volveríamos a la tabla y de nuevo escogeríamos al Invesco porque su diferencia de tracking lo que hace es mejorar el resultado del S&P 500 un +1,08%.

Comparativa entre ETF de tipo Smart Beta

Smart Beta, Synthetic Beta,… a los efectos nos estaremos refiriendo a los ETF que toman un índice de referencia y buscan mejorarlo añadiendo ciertos criterios de selección, como por ejemplo acciones dentro del mismo que representen una menor volatilidad o aquellas que repartan un dividendo más alto.

También, aunque menos común, resulta la aplicación de otros criterios más suaves como por ejemplo puede ser el ponderar a todas las acciones en la misma proporción para que todas las empresas computen igual.

De forma natural muchos índices publican subíndices que cumplirían con la idea de criterio “Smart Beta”. Es por ejemplo el caso del S&P 500 Dividend Aristocrats Index, que lo que hace es tomar de entre las empresas del S&P 500 aquellas que durante los últimos 25 años han ido incrementando su dividendo de forma consecutiva.

Si tenemos la suerte de tener que seleccionar de entre dos o más ETF cuyo índice replicado es el mismo entonces efectuaríamos el proceso atendiendo a los parámetros ya vistos de TER y Tracking Error. Veámoslo con este ejemplo de dos vehículos que replican al MSCI Europe Minimum Volatility:

¿Cuál sería más conveniente? En principio atendiendo a criterios de TER y Tracking Error el Amundi sería la opción idónea, no obstante si nuestro criterio de Tracking Error admite como vimos anteriormente una desviación en positivo entonces escogeríamos el iShares por darnos un +0,47% de rentabilidad sobre índice en el periodo.

¿Y si tenemos dos Smart Beta similares pero no idénticos? En tal caso el Tracking Error queda a un lado y directamente entramos a valorar el TER y sobre todo la relación rentabilidad riesgo que nos dan ambas opciones. Si nuestros conocimientos son medios o avanzados siempre podremos ampliar la información evaluando la cartera de cada uno.

Comparativa entre ETF Sectoriales / Temáticos

La situación aquí ya iría un paso más allá y terminaría llegando hasta el de ratios en el punto más extremo. Tal y como pudimos ver en el caso de la Smart Beta vamos a tener relativa facilidad si comparamos fondos temáticos que comparten índice y una mayor complejidad si los índices son creaciones expresas para dar servicio al ETF.

Si nos encontramos frente a ETF Sectoriales indexados sobre un mismo índice repetiremos el procedimiento habitual de comparar los gastos (TER) y el Tracking Error. Por ejemplo vamos a ver el caso de dos fondos que invierten en Biotecnología tomando como referencia el Nasdaq Biotechnology Total Return Index:

En esta ocasión la fórmula de iShares se impondría a la de Invesco al tener 5 pb menos de gastos totales. Cabe señalar aquí que el Tracking Error de ambos es elevado y además es negativo, lo cual significa que durante este tiempo no sólo han llegado a desviarse de la trayectoria del índice en alguna ocasión sino que además ello les ha restado rentabilidad, concretamente un -1,96% menos en el caso de Invesco y -1,99% en el caso del iShares.

Si da casualidad de que de las opciones que manejamos ninguno comparte el índice de referencia, en ese caso tendremos que hacer un análisis más exhaustivo. De nuevo el TER será un factor importante pero no así el Tracking Error, ya que poco importa lo que se siga a un índice cuando cada ETF trabaja con su propio índice.

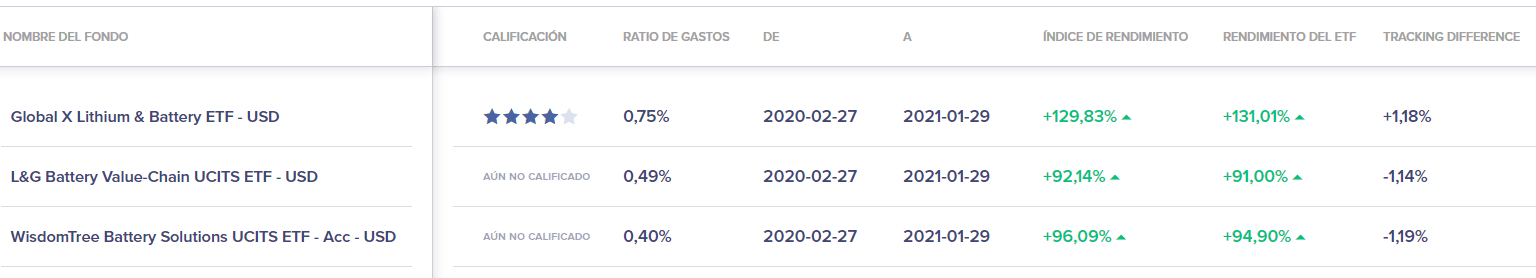

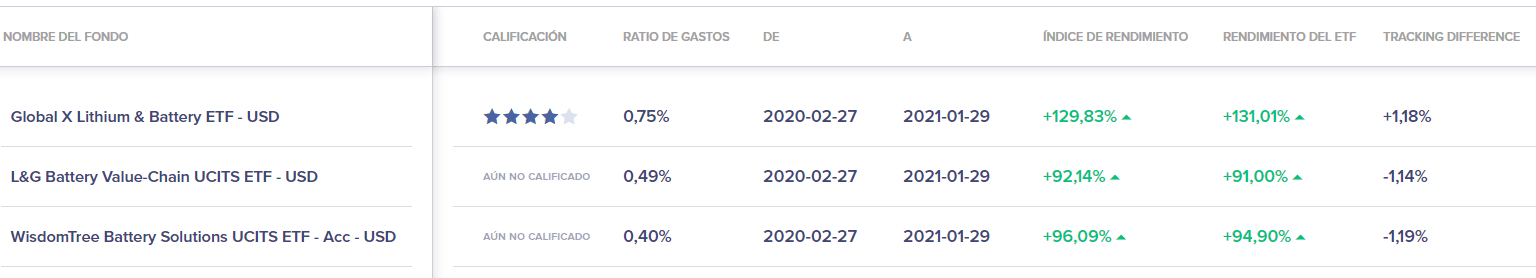

Por supuesto en un ETF Sectorial / Temático cuyo índice no esté homogeneizado tendremos que comparar el comportamiento efectivo del cada candidato en virtud del rendimiento. Veamos por ejemplo la comparativa de los siguientes ETF, los tres destinados a la inversión en Baterías bajo tres índices creados expresamente para ello:

Salta a la vista que por TER el más interesante sería el WisdomTree, sin embargo para el mismo periodo de tiempo computable el ETF de Global X ha resultado mucho más rentable por el comportamiento del índice e incluso dicho producto mejora los resultados de su benchmark un +1,18% mientras que el WisdomTree los empeora un -1,19%, consolidando una diferencia de un 36,11% entre ambos.

Un error común: la divisa

Siempre que vayamos a efectuar una comparativa entre ETF tenemos que cerciorarnos muy bien de que estamos empleando elementos comparables en la medida de lo posible. Desarrollemos este asunto.

Ya hemos comentado que el referirse a un mismo índice es la vía directa para poder cribar de manera rápida y eficaz, y que en caso de diferir los índices ya tendremos que dedicar algo más de tiempo a la selección. Sin embargo puede darse el caso de que aun teniendo dos referencias con un mismo benchmark (por ejemplo el S&P 500) caigamos en errores de bulto al comparar.

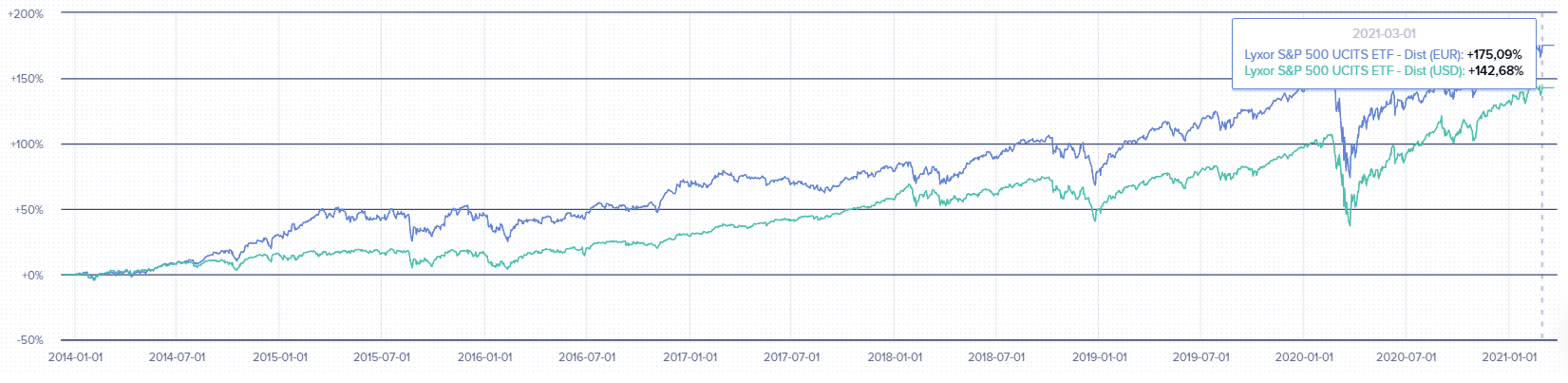

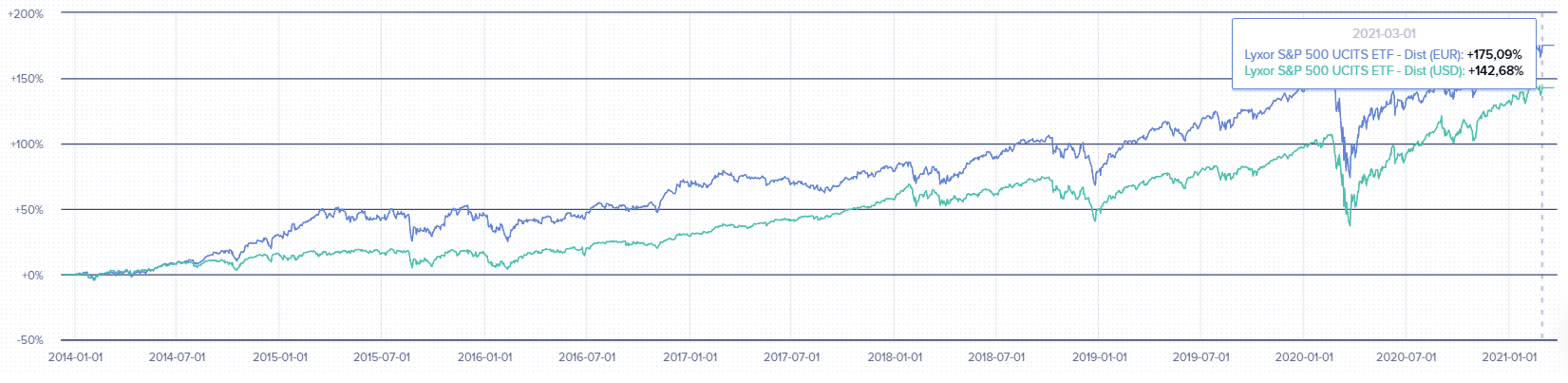

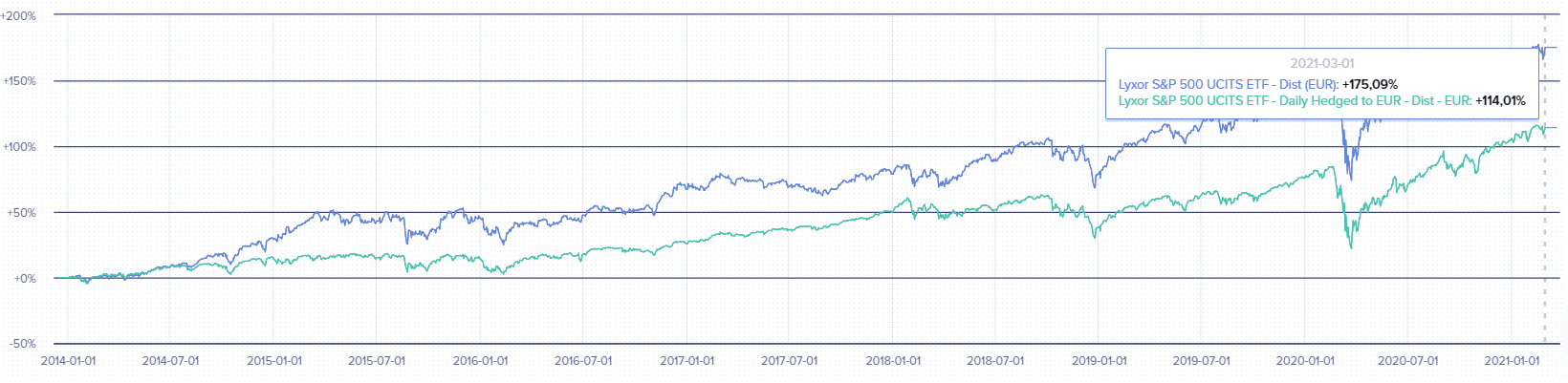

¿Cuáles son dichos errores? Pues sucede con bastante frecuencia que sin quererlo comparamos fondos denominados en monedas distintas, por ejemplo un ETF en euros frente a un ETF en dólares, lo cual altera por completo el resultado de la inversión. Observemos por ejemplo la diferencia de comportamiento en el Lyxor S&P 500 UCITS ETF según si está en USD o EUR:

El índice es el mismo, pero el efecto divisa hace que la rentabilidad en Euros haya sido mayor. Por eso conviene comparar atendiendo a que trabajemos bajo una misma moneda.

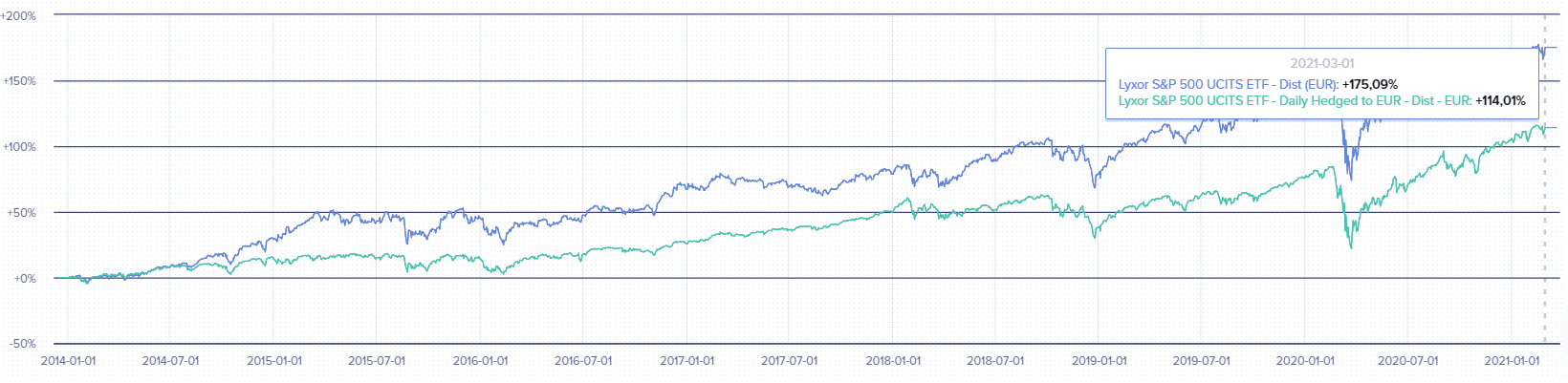

Pero vamos un paso más allá, aun cerciorándonos de la divisa fuese la misma hay que vigilar por si estuviesen aplicándole cobertura a uno de los fondos ya que eso altera el resultado final. Veamos el ejemplo de antes con el Lyxor S&P 500 UCITS ETF, si comparamos la clase EUR con la clase EUR cubierta:

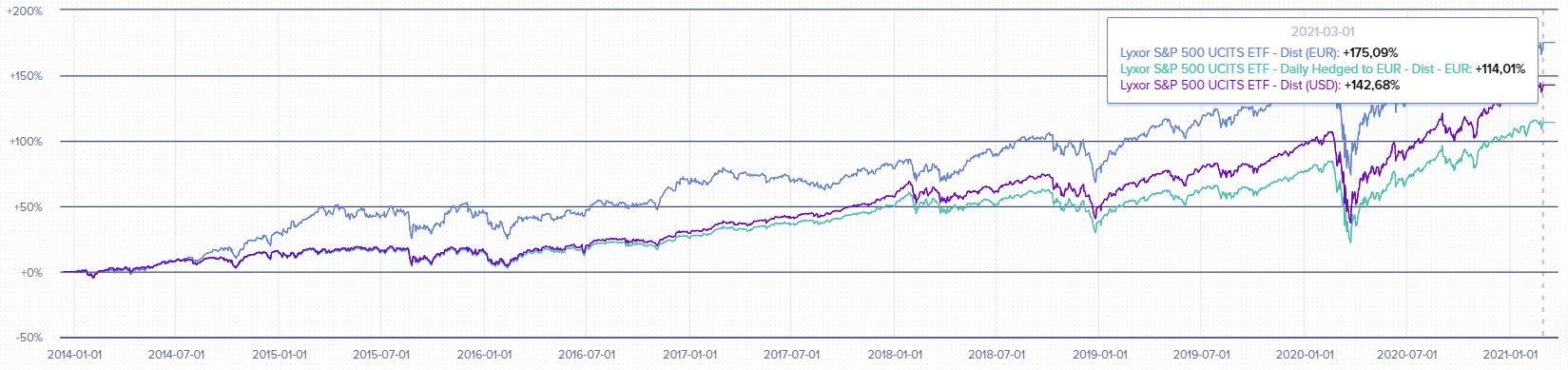

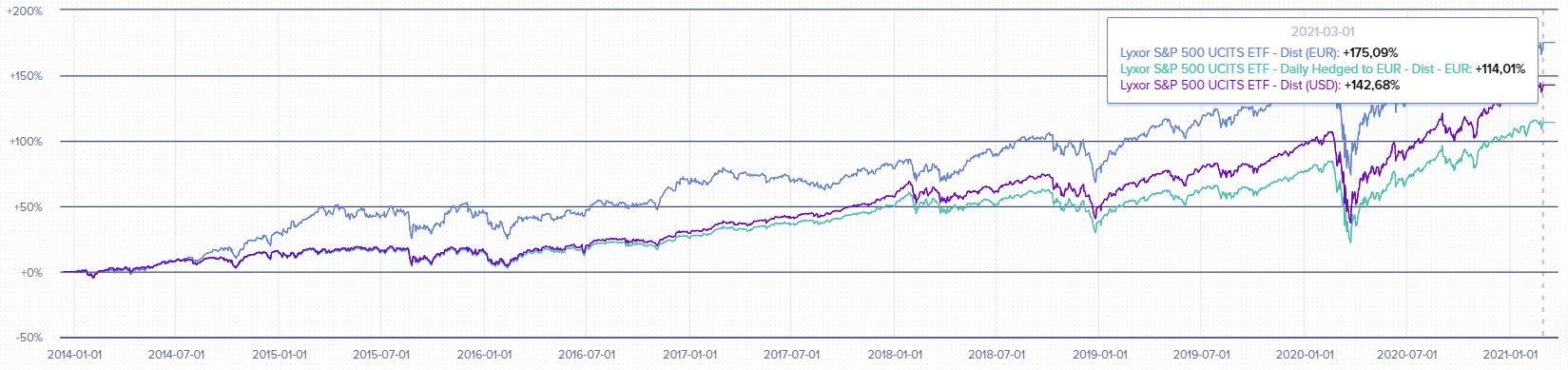

Y ahora veamos los tres fondos en secuencia. Mismo índice, el S&P 500, uno en EUR, otro en USD y otro en EUR cubierto:

En definitiva, prestemos la atención debida a la selección de ETF para no incurrir en falsas valoraciones y con ello echar por tierra una correcta comparativa.

¿Son efectivos los ratings para seleccionar ETF?

Quienes habéis trabajado anteriormente, o trabajáis en la actualidad, con fondos de inversión sabréis que una fórmula bastante extendida a la hora de escoger producto es mirar el rating que tiene cada uno.

Existen varias agencias de calificación al respecto pero sin duda alguna la más afamada es Morningstar, que suele emplear un código que va desde 1 estrella hasta 5 al igual que sucede en el sector hotelero. De esta manera los activos con peor comportamiento tienen 1 o 2 estrellas y los mejores tienen 4 o 5 estrellas.

Suele ser un instrumento bastante bueno principalmente por lo ágil que resulta, pues de un vistazo puedes desechar a varios candidatos sin siquiera reparar en su TER, su cartera o su Tracking Error, ahora bien este sistema también posee algunos fallos que hacen que no resulte del todo infalible.

El más llamativo de todos, aplicable tanto para fondos como para ETF, es que dicho rating para bien o para mal no está presente en todos los productos. Por lo general aquellos que no superan los tres años de antigüedad no cuentan con esta valoración y por tanto los productos más novedosos quedan fuera de someterse a este criterio.

Lo mismo ocurre cuando el fondo o ETF en cuestión no tiene una categoría comparable, ya que si eres el único que juega al fútbol en tu municipio resulta complicado poder saber si eres o no buen jugador.

Por último, cabe destacar que el rating te califica dentro de tu categoría pero no dentro del universo general de inversión. Dicho de otro modo, el rating sirve si queremos conocer los mejores ETF de un determinado segmento en comparación con el resto del segmento, pero tener las cinco estrellas no significa necesariamente que seas una inversión acertada.

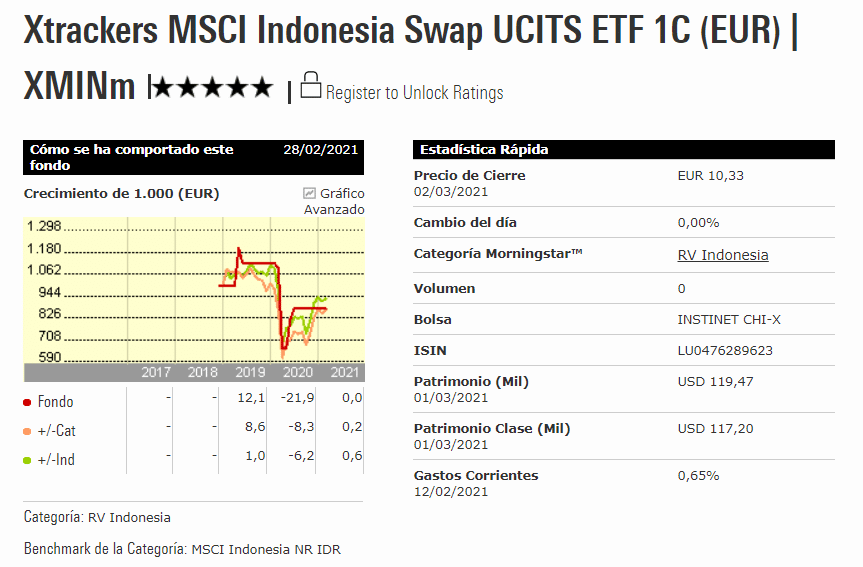

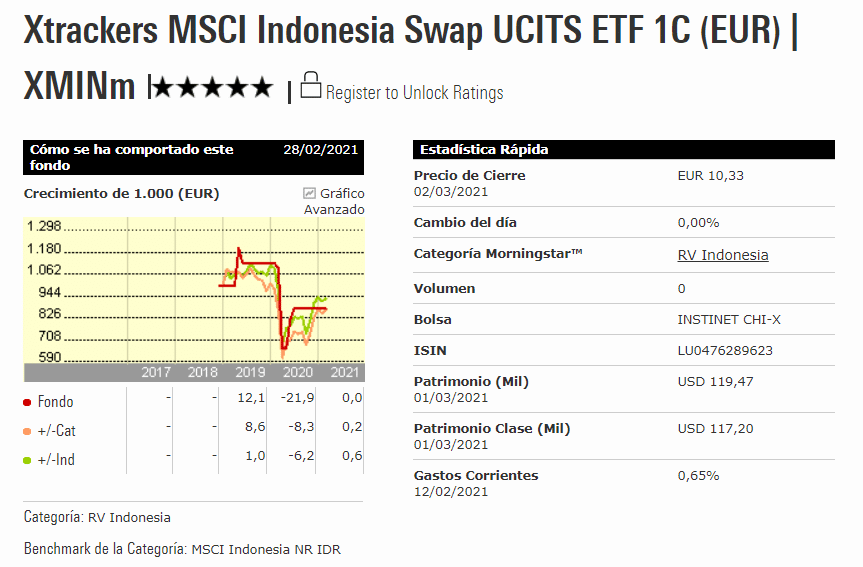

Por poner un ejemplo, aquí tenemos uno de los mejores ETF sobre Renta Variable de Indonesia, con la máxima calificación, observad la gráfica:

A esto nos referimos. Tener un rating alto ayuda y facilita a la elección de nuestro ETF o fondo, pero nunca vamos a poder considerarlo como el único recurso y es necesario trabajarlo con otros factores de análisis.

Conclusión

Se atribuye a Kostolany la frase:

“Más vale dedicar una hora a reflexionar sobre nuestro dinero, que trabajar toda una semana para conseguirlo”

En efecto, tenía razón.

Pese a lo que pueda parecer en un primer momento, aun invirtiendo en un mismo índice los productos indexados no son iguales, existen diferencias suficientes que nos hacen optar por unos frente a otros y hay que saber identificarlas.

Todo ello, claro está, suponiendo que somos un self-made investor que ha querido crearse su propia cartera utilizando la arquitectura abierta que nos proporcionan entidades como Renta 4, Singular Bank o Ahorro & Inversión de Grupo El Corte Inglés, citando algunos ejemplos.

Por suerte, si decidimos trabajar bajo la modalidad de carteras preconfiguradas al estilo que nos ofrecen roboadvisors como Finizens, MyInvestor, Indexa Capital, Popcoin o InbestMe, la labor de criba la dejaremos delegada al equipo de inversión de cada casa.

Ellos además se encargarán de adaptar nuestra cartera al perfil de inversión que nosotros tengamos, con lo que ya no solo estaremos ahorrando tiempo en seleccionar, sino también en asignar la proporción a cada ETF o fondo en cuestión.

¿Te ha gustado este artículo? No te pierdas las siguientes recomendaciones.

- El BOOM de los robo advisor, ¿Qué ha pasado? - 7 mayo, 2026

- Cómo ahorrar de forma sencilla y sistemática en 2026 - 7 marzo, 2026

- ¿Merecen la pena las Inversiones Seguras? Lo analizamos - 29 diciembre, 2026