¿Qué es un ETF?

Los ETF se han convertido en un activo de moda en los últimos tiempos y no es para menos: la gestión pasiva ha vivido un despegue sin precedentes, y buena parte de del mérito viene precisamente por ellos.

A continuación veremos con detenimiento qué son este tipo de productos, cómo surgen, qué características tienen, algunas previsiones sobre su futuro y sobre todo dónde podremos encontrarlos para invertir.

Inversión Activa vs. Inversión Pasiva

Antes de entrar de lleno en los ETF vamos a repasar algunos conceptos clave a modo de preámbulo. Nos referimos específicamente a la definición de Gestión Pasiva y Gestión Activa, pues la distinción entre ambos es lo que justifica la razón de ser de este tipo de soluciones.

Llamamos Gestión Activa a lo que tradicionalmente entendemos por invertir, es decir seleccionar valores en base a unos criterios objetivos (aunque por desgracia en ocasiones influyen demasiado los sesgos personales), hacer un seguimiento de los mismos y venderlos o comprar más según aconseje la situación del mercado.

La gran mayoría de gestoras de inversión existentes practican precisamente este tipo de gestión, con el objetivo de o bien batir al mercado (obtener mejores resultados que un índice comparado) o bien mantener un objetivo de rentabilidad/riesgo (obtener de forma consistente una rentabilidad en el entorno de un x% sin superar un umbral de volatilidad determinado).

Por el contrario llamamos Gestión Pasiva a un modelo no tan nuevo, puesto que tiene ya décadas de bagaje, pero que sí se ha puesto en valor en los últimos 10 o 15 años, consistente ya no en batir a un índice como sí en replicar su comportamiento.

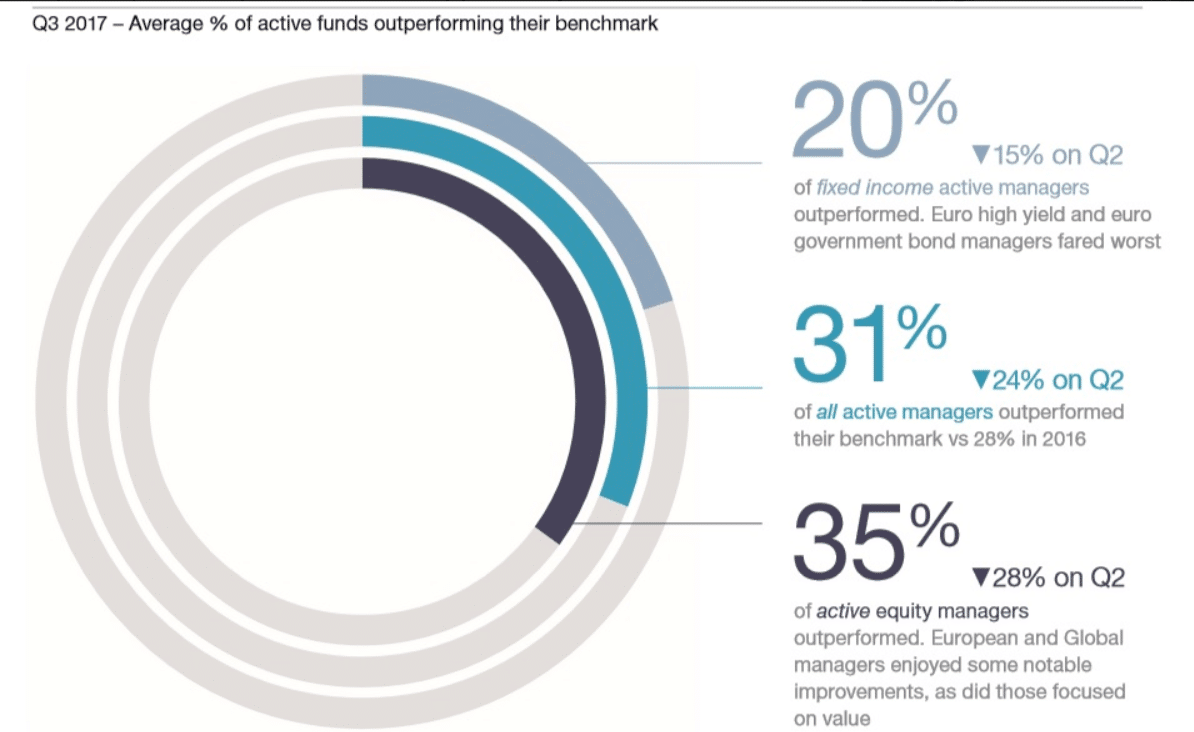

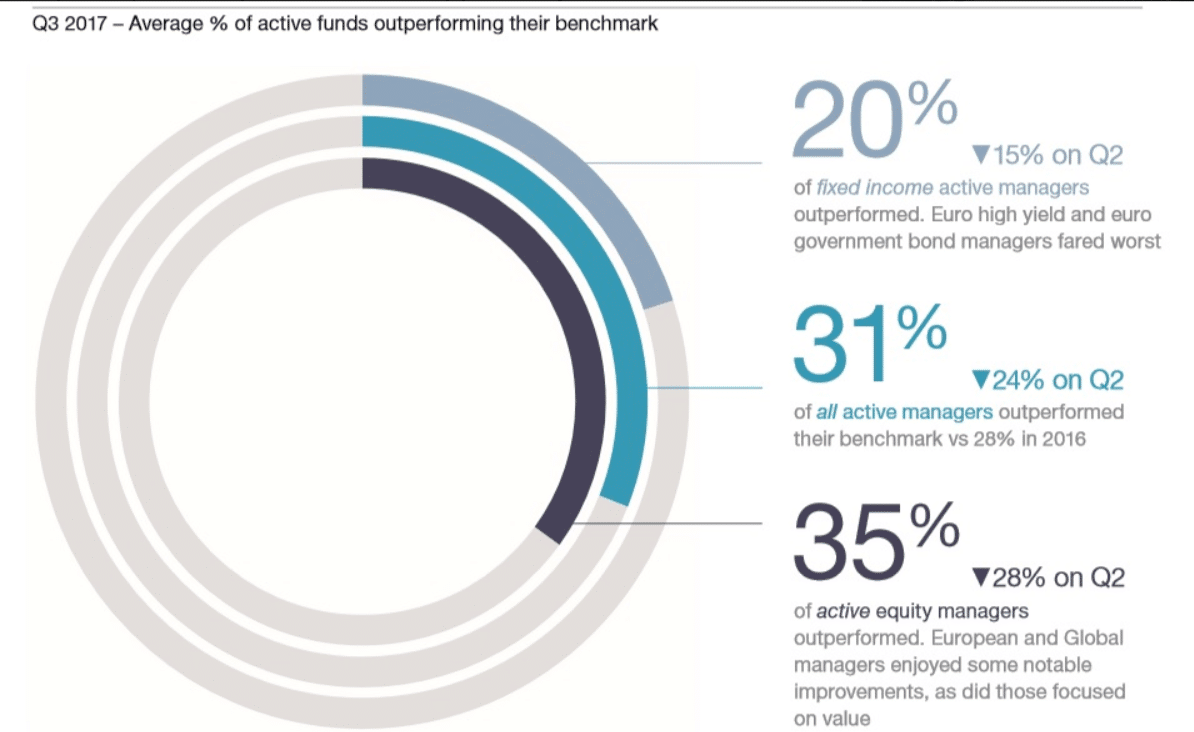

La razón de ser de la gestión pasiva se fundamenta por el hecho de que la mayoría de fondos de inversión bajo gestión activa no logran batir al índice de referencia. De hecho por ejemplo un estudio de Lyxor elaborado en 2026 cifraba el dato en que sólo 3 de cada 10 fondos activos cumplían con su objetivo.

Otro rasgo distintivo de la gestión pasiva es que al no tener que realizar una labor de análisis y seguimiento constante de los valores sus comisiones de gestión son mucho más bajas. Este factor, aunque a priori pueda parecer algo menor, cobra especial relevancia cuando esa comisión se proyecta en el tiempo.

Origen de los ETF, ¿Cómo surgen?

Para escudriñar el origen de los ETF tenemos que remontarnos a la figura del nortemericano John Bogle, fallecido a comienzos de 2026, fundador de la todopoderosa Vanguard y padre de la gestión pasiva.

Vanguard lanzó bajo el mando de Bogle el primer fondo indexado de la historia precursor de su actual Vanguard S&P 500 Index Fund. La idea del empresario era “democratizar” las inversiones gracias a unos costes muy bajos, costes que sólo conseguían reducirse si a cambio se reducía la labor de gestión de carteras. Se daba la circunstancia además de que centrándose sólo en la réplica del índice los resultados de media eran mucho mejores.

El primer ETF como tal (más adelante veremos en qué se diferencia del producto de Bogle) se lanzaría al mercado en 1993 bajo la batuta de otro gigante de la industria, State Street, y recibió el nombre de SPDR S&P 500 ETF. Comenzó a cotizar entonces en la bolsa de Nueva York y con el paso del tiempo se iría agregando más oferta, como es el caso del PowerShares QQQ en 1999, que replicaba al Nasdaq, y que fue adquirido posteriormente por Invesco.

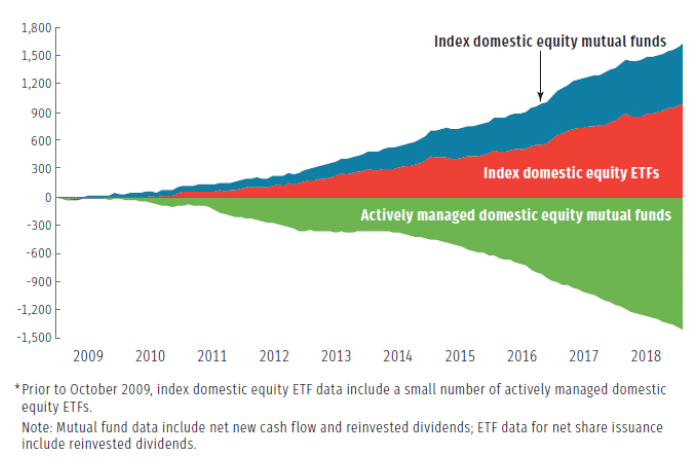

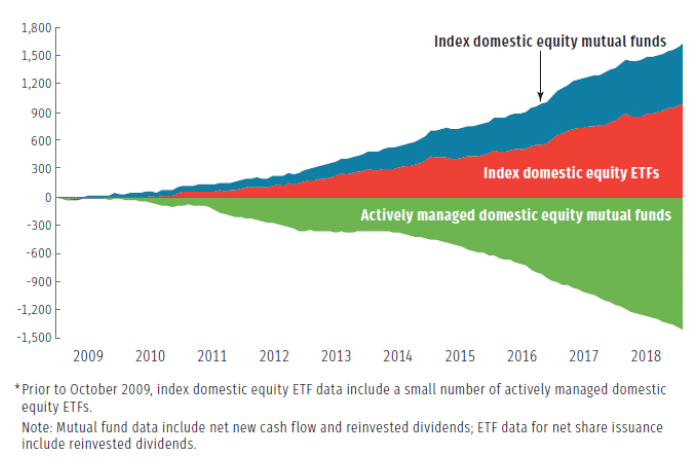

Desde entonces hasta ahora los ETF (y la gestión pasiva en general) han vivido un notable incremento de posiciones en detrimento de la inversión activa, de donde se han ido drenando fondos de manera paulatina:

Características de los ETF

Cuando hablamos de ETF hablamos de un producto de inversión pasiva, que aunque no es el único sí es uno de los más demandados. En España la norma legal básica es el RD 1082/2026 que desarrolla la Ley 35/2026 de Instituciones de Inversión colectiva, ya en el Art.79 punto 1 del citado RD nos dan a conocer una característica esencial de los ETF:

“Artículo 79. Fondos de inversión cotizados y SICAV índice cotizadas.

1. Son fondos de inversión cotizados aquellos cuyas participaciones estén admitidas a negociación en bolsa de valores.”

Dicho esto, los ETF o Exchange Traded Funds tienen una serie de rasgos que les son propios, entre los cuales podríamos enumerar los que siguen.

Son instituciones de inversión colectiva

Al igual que los fondos o las SICAV, los ETF son productos que se nutren del dinero de un amplio número de partícipes (socios si hablamos de las SICAV). El patrimonio del ETF se divide en participaciones y nosotros es lo que adquirimos cuando lo compramos.

Son productos negociados

Los ETF cuentan con un horario de negociación al igual que ocurre con la renta variable. Es importante conocer el horario de negociación de cada ETF para ver en qué franjas podremos operar con ellos.

Replican a un índice

En origen los índices replicados eran los más comunes en el mercado: S&P 500, Dow Jones, EuroStoxx 50, FTSE 100, etc… Sin embargo con el paso del tiempo se fueron agregando también índices de Renta Fija e índices de Materias primas y Metales Preciosos.

En la actualidad las gestoras ofrecen un servicio mucho más sofisticado, ya que lo mismo modifican unos parámetros concretos sobre el índice ya existente (este proceso se conoce como Smart Beta) o bien directamente fabrican un índice ad hoc a través de un proveedor de índices como por ejemplo Solactive.

La última opción es una tendencia que cada vez está cogiendo más y más fuerza, especialmente en el momento en que los inversores comienzan a demandar soluciones por sectores o tematizadas y los grandes índices tradicionales no satisfacen estas expectativas.

La réplica de los índices puede ser de dos maneras: física o sintética. Llamamos réplica física a la cuando un ETF tiene todos y cada uno de los valores del índice al cual imita (por ejemplo, los 35 valores del IBEX 35); por el contrario la réplica sintética hace uso de derivados que se pactan en contraparte con un proveedor de mercado o un banco de inversión.

Podemos ver su valor en tiempo real

Durante los horarios de cotización el valor del ETF refleja subidas y bajadas al igual que una acción que se encuentre en negociación. De esta forma conocemos el valor de nuestra inversión en todo momento, a diferencia de como ocurre en el caso de los fondos de inversión cuyo valor liquidativo se calcula al cierre del mercado y en ocasiones (si se trata de un fondo global o invertido en países extranjeros) con hasta dos días de demora.

Fiscalmente trabajan como las acciones normales

Un aspecto importante y que hemos tratado en profundidad es la fiscalidad de los ETF. Los ETF reciben el mismo tratamiento que la Renta Variable y este hecho ha de ser contemplado tanto para situaciones de traspasos como capitalización de beneficios.

Tipos de ETF

Aunque todavía andamos lejos de las cifras que arrojan los fondos de inversión tradicionales, los ETF disponibles en el mercado se cuentan ya por miles y sus proveedores por docenas. Esto al fin y al cabo se traduce en que tengamos un abanico amplio para poder elegir el tipo de producto que mejor nos encaja.

Aunque cada casa trabaja con sus propios criterios de clasificación, nosotros vamos a agrupar los ETF (válido también para Fondos Indexados, por supuesto) en tres grandes bloques:

ETF Core

Llamamos ETF Core a los ETF que están referidos a los principales índices de renta variable y renta fija del mundo. Aquí entrarían por tanto globales al estilo del MSCI World Index, nacionales como el S&P 500 americano, el DAX 30 germano o el IBEX 35 español, agregados como el Barclays European Corporate Debt Index, etc.

Los ETF Core suelen ser además los que más patrimonio atesoran y configuran a su vez el núcleo de cualquier cartera (de ahí su nombre) porque definen perfectamente las líneas maestras de la estrategia. Por cierto, también son los más baratos.

Ejemplos:

– Lyxor IBEX 35 (DR) UCITS ETF

– UBS ETF – Barclays Capital US 1-3 Year Treasury Bond UCITS ETF

– ComStage Dow Jones Industrial Average UCITS ETF

ETF Smart Beta

Los ETF Smart Beta son aquellos que toman un índice y buscan potenciarlo sacándole algún rasgo distintivo extra, como puede ser por ejemplo seleccionar dentro del EuroStoxx 50 a aquellos valores que presentan una menor volatilidad o un mejor desempeño.

Los ETF Smart Beta pueden jugar tanto un papel nuclear como una opción satélite o secundaria. Sus comisiones son algo más elevadas que las de los ETF Core aunque tampoco hay una diferencia excesiva.

Ejemplos:

– iShares MSCI World Quality Dividend UCITS ETF

– SPDR S&P 500 Low Volatility UCITS ETF

– Invesco S&P 500® High Beta ETF

ETF Sectorial / Temático

Los ETF Sectoriales y Temáticos son aquellos que invierten en determinadas subcategorías tematizadas: bancos, industria, tecnología, salud, etc. De manera natural existen índices sectoriales en el mercado, como por ejemplo el STOXX Banks, así que la opción más sencilla sería indexarse a ello. No obstante la evolución del sector ha llegado al punto en el que los gestores mandan fabricar a un proveedor un índice a medida sobre el cual luego indexarán el producto.

Los ETF Sectoriales y Temáticos suelen ocupar una posición satélite o secundaria en la cartera, ya que suelen emplearse para aprovechar las fortalezas que en un momento dado demuestre determinado sector. Valga el ejemplo de los ETF de Robótica e Inteligencia Artificial y su altísima demanda durante los meses de pandemia.

Además, estos ETF son mucho más caros que un ETF Core, aunque siempre mucho más baratos que un Fondo Tradicional cualquiera, por lo que construir una cartera con excesiva presencia de estos vehículos al final acaba por encarecer la inversión.

Ejemplos:

– Global X Video Games & Esports UCITS ETF

– Rize Medical Cannabis and Life Sciences UCITS ETF

– iShares Electric Vehicles and Driving Technology UCITS ETF

¿Qué recorrido tiene la inversión en ETF?

Después de una meteórica subida del negocio de la gestión pasiva muchos inversores se preguntan si estamos viviendo ya los últimos compases de una moda pasajera o si por el contrario vamos a seguir asistiendo a una fuerte demanda del producto.

Sin lugar a dudas la postura que más peso tiene en estos momentos es la segunda y lo vamos a fundamentar bajo tres razones:

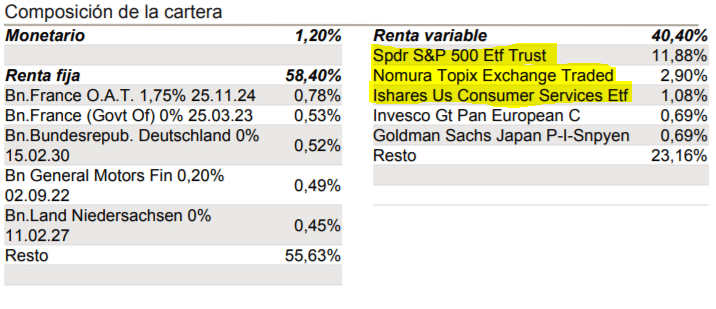

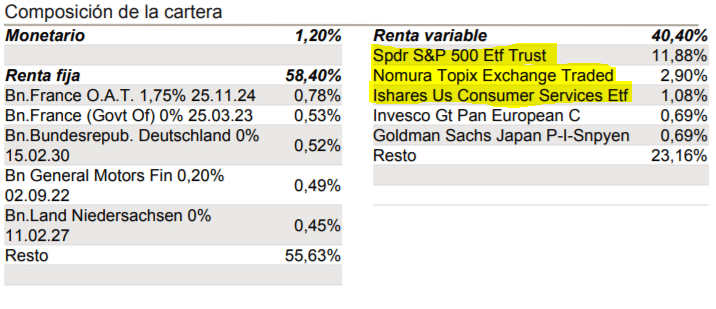

En primer lugar, tanto ETF como fondos indexados, pese ser concebidos en origen como una fórmula para acercar la inversión al cliente minorista, son cada vez más empleados dentro de las carteras de fondos perfilados de las grandes casas de inversión. Basta por ejemplo ver el contenido del fondo Caixabank Crecimiento FI a fecha 31/01/2026, donde las 3 principales posiciones de Renta Variable son 3 ETF:

Esta circunstancia hace que el principal flujo de crecimiento haya venido por la demanda institucional, lo cual garantiza un remanente constante en el patrimonio de los ETF. El inversor institucional, al margen de mover más dinero de golpe, tiene también un horizonte temporal mucho más disciplinado y es consciente de los riesgos de volatilidad aparejados a cualquier inversión que se precie.

En segundo lugar, hablamos de un producto extremadamente diversificado y adaptable a cualquier circunstancia de mercado. La posibilidad de replicar la indexación sobre prácticamente cualquier índice del mundo nos permite mover nuestro dinero de un lugar a otro según la situación lo aconseje. Si mañana dejase de ser atractiva la bolsa Americana y pasase a despuntar la bolsa Griega nosotros podríamos seguir esa estela dando un par de órdenes a nuestro operador.

En tercer lugar, el perfil del ahorrador medio está variando a marchas forzadas. Donde antiguamente se consideraba “ahorrar” el hecho de ir subastando el dinero de banco en banco en busca del depósito más alto ahora vemos que la Imposición a Plazo Fijo está muerta (literalmente) y además se hace necesaria una actuación urgente de cara a cubrir el agujero de la pensión pública.

Es por eso que el ciudadano se mentaliza de la importancia de constituir un ahorro para el futuro y la forma menos costosa de hacerlo es comenzarlo con tiempo suficiente, con independencia de que lo hagamos con una única cantidad de golpe o mediante pequeñas aportaciones.

Ocurre entonces que nuestro dinero descubre el efecto del interés compuesto y su importancia en el medio y largo plazo. Por tanto, invertir a bajo coste no es simplemente el ahorro del año en curso, sino el ahorro acumulado a lo largo de una década, dos décadas,…

El ahorrador moderno se convierte a la fuerza en inversor, y como tal cada vez será más exigente con el producto que contrata. Ahí los ETF tienen mucho que ganar al respecto.

¿Cuáles son los principales proveedores de ETF del mercado?

Conviene diferenciar en este punto entre proveedor de ETF y proveedor de soluciones indexadas, ya que en el segundo punto entran tanto ETF como Fondos de inversión indexados y la tabla varía sus componentes.

Si nos ceñimos exclusivamente al mundo de los ETF el Top 10 estaría formado por las siguientes gestoras:

- Blackrock (comercializa bajo la marca iShares)

- Vanguard

- State Street

- Invesco

- Charles Schwab

- First Trust

- Ark

- VanEck

- JP Morgan

- Proshares

¿Dónde puedo adquirir ETF?

Los ETF dejaron hace tiempo de ser un instrumento exótico para convertirse cada vez más en un elemento común de nuestro día a día como inversores.

La compra de ETF se realiza de manera directa o indirecta. La inversión directa es la que podemos realizar si operamos con ciertas entidades de banca de inversión y/o banca privada como Andbank, Renta 4, Singular Bank, Ahorro & Inversión de Grupo El Corte Inglés o BIG bank. Se trata de adquirir el ETF efectuando compra y venta como si de acciones se tratase escogiendo nosotros el vehículo.

También se considera manera directa la inversión que podemos realizar a través de brokers como pudiere ser eToro o DeGiro, tradicionalmente asociados a la negociación con Renta Variable y CFDs.

La fórmula indirecta es aquella por la cual invertimos en carteras modelo o perfiladas cuyo interior alberga ETF de manera absoluta o parcial. Este es el caso que vemos por ejemplo en la mayoría de roboadvisors del tipo Indexa Capital, InbestMe o Finizens, aunque algunos como MyInvestor por ejemplo dan la posibilidad de escoger entre adherirse a una cartera modelo o comprar los ETF por propia cuenta.

Comprar ETFs en un robo advisor

Te dejamos algunos de nuestros robo advisor favoritos para que puedas acceder a las mejores ofertas de inversión en ETFs y fondos indexados.

⭐⭐⭐⭐⭐

- Gestor automatizado líder en España.

- Inversión pasiva con altos índices de rentabilidad histórica.

- Las comisiones más competitivas del mercado.

- Fuertes garantías de protección al inversor.

- 10.000€ gestionados gratis durante un año

⭐⭐⭐⭐⭐

- Máxima diversificación global.

- Regulado por la CNMV y DGSFP.

- Sin comisiones por mantenimiento de cuenta.

- Consigue con nuestra promoción 12.000€ gestionados GRATIS durante 1 año.

⭐⭐⭐⭐⭐

- Uno de los Mejores Gestores de Inversión

- Fondos Indexados, ETFs

- Con muy bajo capital inicial

⭐⭐⭐⭐⭐

- Alta rentabilidad histórica.

- Comisiones muy competitivas.

- Fuertes garantías de Seguridad.

- Modelo mixto: Gestión Activa + Gestión Pasiva

Conclusión

Los ETF han llegado para quedarse, suponen una forma rápida, ágil, eficiente y segura de gestionar nuestro dinero, con unas comisiones bajísimas y un grado de especialización muy notable.

La industria además está permitiendo que cualquier persona tenga acceso a este tipo de productos. Desde poca cantidad podremos invertir en ellos, en la forma en que queramos y por el tiempo que queramos, con lo que no hay excusa para no empezar construir nuestro patrimonio o en su defecto consolidar el patrimonio ya existente.

Si te ha gustado este artículo, te recomiendo que también le eches un vistazo a los siguientes:

- El BOOM de los robo advisor, ¿Qué ha pasado? - 7 mayo, 2026

- Cómo ahorrar de forma sencilla y sistemática en 2026 - 7 marzo, 2026

- ¿Merecen la pena las Inversiones Seguras? Lo analizamos - 29 diciembre, 2026